صورت های مالی چیست ؟ صورت هایی مالی مجموعه ای از گزارشهای خلاصه شده در مورد نتایج مالی، وضعیت مالی و جریان های نقدی یک شرکت یا سازمان است .صورت های مالی با استفاده از داده های مالی جمع آوری شده توسط حسابداران یا تحلیل گران مالی یک شرکت تهیه و ارائه می شوند که این گزارشات باید با پیروی از اصول حسابداری مجاز و استاندارد شده، تهیه شوند تا گزارشات در تمام سطوح هماهنگ باشند. کدال صورت های مالی را منتشر می کند. قبل از مطالعه آموزش تحلیل صورت های مالی پیشنهاد می شود مقاله تحلیل بنیادی آماده شده در سایت ایران بورس را مطالعه فرمائید.

صورت های مالی چیست ؟

صورت مالی دارای عنوانی است که در آن نام نهاد، نام صورت مالی و تاریخ یا زمان پوشش داده شده در آن بیان می شود. اطلاعات ارائه شده در صورتها عمدتاً ماهیت مالی دارند و به صورت واحدهای پولی بیان می شود که این اطلاعات مربوط به یک شرکت تجاری واحد است که بیشتر حاصل تخمین و برآورد است تا اندازه گیری های دقیق.

با صورت های مالی مدیران، سرمایه گذران و صاحبان سرمایه می توانند از وضع مالی حال و آینده شرکت های سهامی اطلاعات لازم را کسب کنند تا بتوانند بهترین تصمیم را اتخاذ نمایند. در واقع بهترین راه برای شناخت وضعیت های مالی شرکت، بررسی صورت های مالی آن شرکت می باشد. شایان به ذکر است اگر ابزارهای مالی به درستی تجزیه و تحلیل نشود، ممکن است اطلاعات گمراه کننده به سرمایه گذاران و بازاریان ارائه دهد. برای تجزیه و تحلیل صورت های مالی ابتدا باید اطلاعات و ارقام مالی گذشته شرکت را جمع آوری کنیم.

مرحله بعد مقایسه، تنظیم و مشخص کردن روابط بین ارقام می باشد و در آخر به تفسیر و اندازه گیری نتایج حاصل و تجزیه و تحلیل آنها می پردازیم. کاربران و تحلیلگران هر یک، بسته به نیازهایی که دارند از تجزیه و تحلیل صورتهای مالی سود می برند. به عنوان مثال فروشندگان برای تصمیم گیری در جهت فروش، اتحادیه های کارگری برای کمک به تعیین تقاضا و انتظارشان در هنگام تصمیم گیری و … استفاده می شود.

صورت های مالی به انگلیسی

هدف از تجزیه و تحلیل صورت های مالی

برخی از اهداف تجزیه و تحلیل صورتهای مالی عبارتند از:

1. بررسی جزئیات صورت های مالی در جهت تصمیم گیری کاربران برای تشخص سودآوری آن ها

2. اطلاع از نحوه درآمدزایی شرکت ها و نحوه استفاده از منابع شرکت

3. ردیابی نتایج مالی در یک روند سود آور ترازنامه

“تجزیه و تحلیل مالی بر این فرض بنا شده است که گذشته زمینه ساز آینده میباشد”

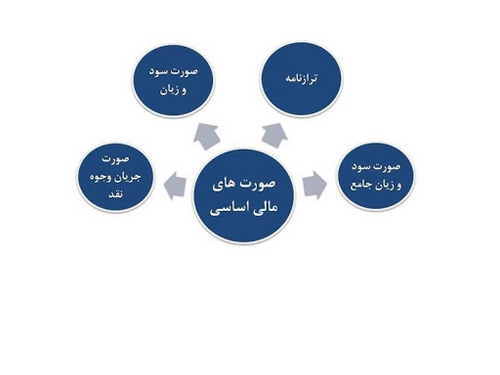

صورتهای مالی به صورت سود و زیان، ترازنامه، صورت جریان های نقدی تقسیم می شود که در ادامه به توضیحات هریک می پردازیم.

انواع تجزیه صورت های مالی شرکت های بورسی

آموزش ترازنامه: چگونه ترازنامه را بخوانیم و درک کنیم

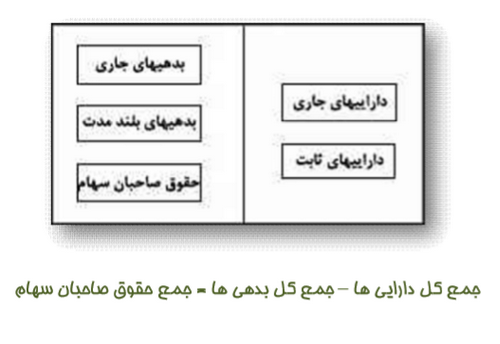

ترازنامه در صورت های مالی یک صورت از وضعیت مالی شرکت می باشد که در یک تاریخ مشخص دارایی ها، بدهی ها و حقوق مدیران و صاحبان سرمایه در این گزارش ارائه می گردد .در واقع ترازنامه به زبان ساده مشخص می کند که یک شرکت میزان درآمد و سرمایه و بدهی آن چقدر می باشد.

باید بدانیم که اطلاعات موجود در صورت های مالی شرکت های بورسی همیشه جوابگوی همه ی نیازهای اطلاعاتی تحلیلگران نمی باشند. به عنوان نمونه در ترازنامه ارزش موجودی کالا افزایش می یابد ولی معلوم نیست افزایش ناشی از مقدار فیزیکی موجودی کالاست یا ناشی از افزایش قیمت و … است.

ترازنامه به دو صورت گزارشی (عمودی) و حسابی (افقی) تهیه می شود که جداول با توضیحات محتوای آن درشکل زیر بیان می شود.

موجودی نقد

موجودی نقد یک بخش از دارایی جاری در ترازنامه است که میزان پول نقد یا قابل تبدیل به نقد را در دسترس شرکت نشان میدهد. این موجودی شامل اقلامی است که طی یک سال به نقد تبدیل میشوند، مانند وجه در خزانه، حسابهای بانکی، چکها و اوراق قرضه کوتاه مدت.

موجودی نقد نشانگر قدرت نقدینگی شرکت است. قدرت نقدینگی به معنای توانایی شرکت برای پرداخت بدهیهای جاری است. شرکتی که موجودی نقد کافی داشته باشد، میتواند بدهیهای جاری خود را به راحتی ادا کند و در این زمینه وضعیت مطلوبی داشته باشد.

روش محاسبه موجودی نقد

موجودی نقد با استفاده از روش حسابرسی محاسبه میشود که بر پایه اسناد و مدارک مالی شرکت بنا میشود. مراحل محاسبه موجودی نقد عبارتند از:

- جمعآوری اسناد و مدارک مالی مرتبط با موجودی نقد

- شناسایی و طبقهبندی اقلام موجودی نقد

- محاسبه ارزش موجودی نقد مثال

مثال: شرکت الف در انتهای سال مالی دارای موجودی نقد زیر باشد:

- وجه در خزانه: 50 میلیون ریال

- حساب بانکی: 100 میلیون ریال

- چکهای دریافتنی: 20 میلیون ریال

- اوراق قرضه کوتاه مدت: 30 میلیون ریال

پس موجودی نقد شرکت الف برابر با جمع این اقلام یعنی 200 میلیون ریال است. این مقدار در قسمت دارایی جاری ترازنامه شرکت الف ثبت میشود.

موجودی نقد یک شاخص مهم از وضعیت مالی شرکت است. شرکتی که موجودی نقد کافی داشته باشد، از نظر قدرت نقدینگی و توانایی پرداخت بدهیهای جاری در وضعیت خوبی قرار دارد.

مالیات پرداختنی

یکی از بخشهای بدهی جاری در ترازنامه، مالیات پرداختنی است. این عبارت از مقدار پولی است که شرکت موظف است به عنوان مالیات به دولت بدهد. این مقدار بر اساس دو عامل تعیین میشود: سودی که شرکت کسب کرده است و نرخ مالیاتی که قانون مشخص کرده است.

مالیات پرداختنی نشاندهنده وضعیت مالی شرکت است. هر چه مالیات پرداختنی بیشتر باشد، نشان میدهد که شرکت سود بیشتری داشته است. اما اگر شرکت نتواند مالیات خود را پرداخت کند، ممکن است با مشکلات مالی روبرو شود. بنابراین، تحلیلگران مالی میزان مالیات پرداختنی را در صورتهای مالی شرکت بررسی میکنند.

به عنوان مثال، اگر شرکتی در یک سال مالی 100 میلیون تومان سود کرده باشد و نرخ مالیات 25 درصد باشد، مالیات پرداختنی آن شرکت برابر با 25 میلیون تومان خواهد بود.

مالیات پرداختنی یک شاخص مهم از وضعیت مالی شرکت است. این شاخص نشان میدهد که شرکت چقدر سود کرده است و چقدر مالیات باید بپردازد. تحلیلگران مالی از این شاخص برای ارزیابی عملکرد شرکت استفاده میکنند.

سود سهام پرداختنی

یکی از عوامل مهمی که در صورت های مالی یک شرکت دیده می شود، سود سهام پرداختنی (DPS) است. این عامل میزان پرداخت نقدی سود شرکت به سهامداران عادی را نشان می دهد. هیئت مدیره و مجمع عمومی سهامداران می توانند مقدار این سود را تعیین کنند. در ترازنامه، این سود به عنوان یک بدهی جاری ثبت می شود. سود سهام پرداختنی می تواند سیاست توزیع سود شرکت، توانایی تولید جریان نقدی و اعتماد سهامداران را نمایان کند. برای محاسبه این سود، ابتدا سود خالص شرکت را که در صورت سود و زیان آمده است، از سود سهام ترجیحی که در صورت جریان های نقدی آمده است، کسر می کنیم. سپس حاصل را بر تعداد سهام در حال گردش که در صورت وضعیت مالی آمده است.

به عنوان مثال، اگر شرکتی سود خالص 100 میلیون تومان و سود سهام ترجیحی 10 میلیون تومان داشته باشد و تعداد سهام در حال گردش آن 20 میلیون باشد، سود سهام پرداختنی آن به این شکل محاسبه می شود:

DPS=20100−10=4.5

این یعنی شرکت به ازای هر سهم عادی 4.5 تومان سود نقدی پرداخت می کند. این سود برای سرمایه گذاران می تواند جذاب باشد، زیرا نشان می دهد که شرکت از فعالیت های خود درآمد ایجاد می کند و به سهامداران خود ارزش افزوده می دهد.

موجودی مواد و کالا

موجودی مواد و کالا عبارتند از دارایی هایی که کسب و کار برای فروش یا تولید محصولات و خدمات خود نگه می دارد. این دارایی ها بخش مهمی از گزارش های مالی هستند، چون تأثیر مستقیمی بر سود و زیان و دارایی های کل شرکت دارند.

برای محاسبه ارزش موجودی مواد و کالا، روش های گوناگونی وجود دارد که بر اساس نحوه ی تخصیص هزینه به آنها انتخاب می شوند. این روش ها به شرح زیر است:

FIFO (اولین ورود، اولین خروج): در این روش، فرض بر این است که آنچه زودتر خریداری یا تولید شده است، زودتر فروخته یا استفاده می شود. در نتیجه، موجودی پایان دوره شامل آخرین هزینه های پرداخت شده است.

LIFO (آخرین ورود، اولین خروج): در این روش، فرض بر این است که آنچه دیرتر خریداری یا تولید شده است، زودتر فروخته یا استفاده می شود. در نتیجه، موجودی پایان دوره شامل اولین هزینه های پرداخت شده است.

میانگین وزن دار: در این روش، هزینه متوسط کل موجودی محاسبه شده و به هر واحد فروش یا مصرف اعمال می شود. در نتیجه، موجودی پایان دوره با هزینه متوسط مانند موجودی ابتدای دوره است.

شناسایی خاص: در این روش، هزینه دقیق هر قلم موجود در انبار ردگیری میشود و به هر واحد فروش یا مصرف شده نسبت داده میشود. در نتیجه، ارزش انبار پایان دوره نشان دهنده هزینه واقعی قلمهای باقیمانده است.

.

به عنوان مثال، برای محاسبه ارزش انبار مواد و کالا با استفاده از روش FIFO داریم:

- شرکت در ابتدای سال ۱۰۰ واحد از محصول A با هزینه ۱۰ دلار برای هر واحد در انبار دارد.

- طی سال، شرکت ۲۰۰ واحد از محصول A با هزینه ۱۲ دلار برای هر واحد خریداری میکند.

- شرکت طی سال ۱۵۰ واحد از محصول A را فروخته است.

- ارزش انبار پایان سال برای محصول A برابر با ۱۵۰ واحد است (۱۰۰ + ۲۰۰ – ۱۵۰).

- هزینه کالای فروخته شده (COGS) برابر با ۱۵۰۰ دلار است (۱۰۰ x ۱۰ + ۵۰ x ۱۲).

- ارزش انبار پایان سال برابر با ۱۸۰۰ دلار است (۱۰۰ x ۱۲).

تسهیلات مالی

تسهیلات مالی یک روش تامین مالی است که بر اساس اصول اسلامی، بانک ها با مشارکت در فعالیت تجاری مشتریان خود، آنها را حمایت می کنند. در این روش، بانک و مشتری سود یا زیان ناشی از پروژه یا کسب و کار مورد نظر را به نسبت سرمایه گذاری خود تقسیم می کنند. بانک ها با استفاده از قراردادهای مختلف اسلامی، تسهیلات مالی را به صورت سفارشی به مشتریان خود ارائه می دهند. این قراردادها شامل مضاربه، مشارکت مدنی، اجاره به شرط تملیک و غیره هستند.

تسهیلات مالی در صورت های مالی وام گیرنده به عنوان بدهی ثبت می شوند. نوع بدهی بستگی به زمان سر رسید تسهیلات دارد. هزینه تسهیلات نیز در صورت سود و زیان به عنوان هزینه مالی شناسایی می شود. روش حسابداری تسهیلات تعيين كننده نحوه نمایش هزینه تسهيلات است. در روش کل، هزینه تسهيلات به عنوان درآمد جداگانه گزارش می شود. در روش خالص، هزینه تسهيلات از جمع كل تسهيلات كم شده و به عنوان درآمد گزارش داد.

یکی از تسهیلات مالی که بانک به مشتریان خود ارائه میدهد، قرارداد فروش اقساطی است. در این روش، بانک وسیله یا تجهیزات مورد نظر مشتری را خریداری کرده و با افزودن سود به قیمت نقد، به صورت اقساطی به او میفروشد. مشتری با پرداخت قسطها در طول یک دوره زمانی، هم وسیله یا تجهیزات را در اختیار دارد و هم بانک سود خود را کسب میکند. مشتری باید وسیله یا تجهیزات را در داراییهای خود و تسهیلات مالی را در بدهیهای خود در ترازنامه ثبت کند. همچنین، هزینه بهره را به عنوان هزینه مالی در صورت سود و زیان در نظر بگیرد.

سفارشات و پیشپرداختها

سفارشات و پیشپرداختها دو دسته حساب هستند که با خرید و فروش کالا یا خدمات ارتباط دارند. این حسابها بسته به شرایط، به عنوان دارایی یا بدهی ثبت میگردند.

سفارشات مبالغی هستند که شرکت برای کالا یا خدماتی که هنوز تحویل یا انجام نشدهاند پرداخت یا دریافت نموده است. مثلا، اگر شرکت یک ماشین آلات را از خارج سفارش دهد و قیمت آن را پیش پرداخت نماید، اما ماشین آلات هنوز به دست نرسیده باشد، این مبلغ به عنوان سفارش ثبت میگردد. سفارشات بسته به اینکه شرکت خریدار یا فروشنده باشد، به عنوان دارایی یا بدهی جاری دستهبندی میگردند.

پیشپرداختها مبالغی هستند که شرکت برای هزینهها یا درآمدهایی که هنوز صورت نگرفته یا کسب نشدهاند پرداخت یا دریافت نموده است. مثلا، اگر شرکت اجاره شش ماه آینده را پیش پرداخت نماید، این مبلغ به عنوان پیشپرداخت ثبت میگردد. پیشپرداختها همچنین بسته به دوره و جهت پرداخت، به عنوان دارایی یا بدهی جاری یا غیرجاری دستهبندی میگردند.

ذخایر

بخشی از سرمایه سهامداران یک شرکت که به نام ذخایر ترازنامه شناخته میشوند، برای اهداف خاصی مانند سرمایهگذاریهای بعدی، پیشبینی شرایط نامساعد، یا تقسیم سود نگهداری میشوند. فرمول محاسبه ذخایر ترازنامه به این صورت است: از سود خالص، مبلغ سود پرداخت شده و ارزش سهام خزانه کسر شده و جواب با مانده ذخایر قبلی جمع میشود.

برای روشن شدن موضوع، یک مثال در نظر بگیرید. یک شرکت سود خالص 100,000 ریال کسب کرده است. از این مبلغ، 20,000 ریال را به عنوان سود به سهامداران پرداخت کرده و 10,000 ریال را برای بازخرید سهام خود صرف کرده است. در این صورت، ذخایر ترازنامه شرکت برای آن سال به این شکل محاسبه میشود:

100,000 – 20,000 – 10,000 = 70,000 ريال

حال اگر فرض کنیم که شرکت در ابتدای سال 50,000 ريال ذخایر داشته است، مجموع ذخایر در پایان سال به این شکل بدست میآید:

50,000 + 70,000 = 120,000 ريال

دارایی های نگهداری شده برای فروش

داراییهای نگهداری شده برای فروش، داراییهای غیرجاری هستند که قصد فروش آنها را در یک سال آینده داریم و در فعالیتهای عادی کسب و کار مورد استفاده قرار نمیگیرند. این داراییها با کمترین مقدار از میان مبلغ حسابداری و ارزش منصفانه کم هزینه فروش، ارزیابی میشوند و هزینه استهلاک یا سودآوری آنها در نظر گرفته نمیشود. این داراییها به صورت جداگانه در ترازنامه و صورت سود و زیان ارائه میشوند.

مثالی از یک دارایی نگهداری شده برای فروش، شعبهای از یک بانک یا کارخانهای از یک تولیدکننده خودرو است که قصد فروش یا تعطیل آن را داریم. داراییها و بدهیهای مربوط به آن شعبه یا کارخانه به عنوان گروه خاتمه دادن، طبقهبندی میشوند که کوچکترین گروه دارایی است که میتواند جریان نقد را به صورت مستقل از سایر داراییها تولید کند. گروه خاتمه دادن با کمترین مقدار از میان مبلغ حسابداری و ارزش منصفانه کم هزینه فروش، ارزیابی میشود و هر ضرر یا سود ناشی از کاستن ارزش در صورت سود و زیان شناسایی میشود.

پیش دریافت ها

پیشدریافتها مبالغی هستند که شرکت از مشتریان خود دریافت میکند پیش از اینکه کالا یا خدمات را تحویل دهد. این مبالغ نمیتوانند به عنوان درآمد محسوب شوند، زیرا شرکت باید کالا یا خدمات را به مشتریان ارائه دهد. پیشدریافتها معمولا در بخش بدهیهای جاری از ترازنامه گزارش میشوند.

برخی از انواع پیشدریافتها عبارتند از:

- پیشدریافت برای نامههای اعتباری: بانک هنگام باز کردن نامه اعتباری برای مشتری، مبلغی را دریافت میکند.

- پیشدریافت برای قراردادها: کارفرما هزینههای اولیه را به پیمانکار پرداخت میکند پس از آغاز قرارداد.

- پیشدریافت برای خدمات: قبل از اینکه خدمات را طبق قرارداد ارائه دهند، مبلغی به عنوان پیشدریافت در نظر گرفته میشود و خدمات در زمان مشخص در آینده ارائه خواهند شد.

- پیشدریافت برای درآمدها: وقتی شرکت کالا یا خدمات را به مشتری میفروشد، مبلغی را پس از تحویل کالا یا خدمات دریافت میکند.

- پیشدریافت برای مالیات: مبلغی که پس از سر رسید به عنوان مالیات جمع آوری میشود، مانند مالیات بر ارزش افزوده.

جمع دارایی های جاری

داراییهای جاری، کل داراییهایی هستند که شرکت میتواند در طول یک سال مالی به نقد تبدیل کند. این داراییها بر اساس سرعت پول شدن، یعنی توانایی تبدیل به نقد، مرتب میشوند. بنابراین، داراییهای پول شونده سریعتر در بالای فهرست قرار میگیرند. داراییهای جاری عبارتند از:

- نقد و معادل نقد: پول نقد و سپردههای بانکی که شرکت در اختیار دارد.

- سرمایهگذاریهای کوتاه مدت: سهام، اوراق بهادار و سایر اوراق قابل معامله که شرکت در آنها سرمایهگذاری کرده است و میتواند طی یک سال مالی به فروش برساند.

- دریافتنیها: مطالبات شرکت از مشتریان یا سایر طرفها بابت فروش کالا یا خدمات به آنها.

- موجودی: کالاهای تولید یا خرید شده توسط شرکت برای فروش در بازار.

- هزینههای پرداخت شده پیش از موعد و سایر داراییهای جاری: پول پرداخت شده توسط شرکت بابت هزینهها یا منافع آینده، مثل اجاره، بیمه، مالیات و غیره.

بدهی های مرتبط با دارایی های نگهداری شده برای فروش

به طور کلی، بدهی های مرتبط با دارایی های نگهداری شده برای فروش، آن دسته از بدهی هایی هستند که به طور مستقیم با دارایی هایی که در ترازنامه به عنوان نگهداری شده برای فروش دسته بندی شده اند، ارتباط دارند. این بدهی ها به عنوان بدهی های جاری در نظر گرفته نمی شوند، بلکه به عنوان یک دسته جداگانه از بدهی ها در ترازنامه نمایش داده می شوند.

برخی از مثال های بدهی های مرتبط با دارایی های نگهداری شده برای فروش عبارتند از:

- بدهی های مربوط به تعهدات قطعی خرید: این بدهی ها از یک توافق ملزم کننده با یک طرف غیر وابسته برای فروش یک دارایی (یا گروه فروش) با قیمت و تاریخ مشخص ناشی می شوند.

- بدهی های مربوط به مخارج فروش: این بدهی ها شامل هزینه هایی است که به طور مستقیم در رابطه با فروش یک دارایی (یا گروه فروش) پرداخت می شود، به جز هزینه های مالی.

- بدهی های مربوط به عملیات متوقف شده: این بدهی ها مربوط به یک جزء از سازمان است که فروخته شده است یا به عنوان نگهداری شده برای فروش دسته بندی شده است، و یک خط کسب و کار اصلی جداگانه یا منطقه جغرافیایی عملیات را نشان می دهد.

جمع بدهی های جاری

بدهیهای جاری (total current liabilities) کلیه بدهیهایی هستند که شرکت موظف است طی یک سال مالی پاسخگوی آنها باشد. این بدهیها بر اساس تاریخ سررسیدشان مرتب میشوند و بدهیهایی که زودتر سررسید میشوند در اولویت بالاتری قرار میگیرند. بدهیهای جاری عبارتند از:

- حسابهای پرداختنی و سایر حسابهای پرداختنی (accounts payable and other payables): مقادیری که شرکت به عنوان بدهکار خود به فروشندگان یا دیگر ذینفعان بابت تهیه کالا یا ارائه خدمات به شرط اعتبار اعلام کرده است.

- حقوق و دستمزد و سایر مزایا (salaries and wages and other benefits): پولهایی که شرکت باید به کارکنان یا دیگر همکاران خود بابت انجام کار یا خدمات در دوره مالی جاری پرداخت کند.

- مالیات پرداختنی (taxes payable): مالیاتهایی که شرکت باید به دولت یا دیگر نهادهای قانونی، مثل مالیات بر درآمد، ارزش افزوده، و غیره، تسویه کند.

- منابع تأمین مالی کوتاه مدت (short-term financing sources): وامها و قروضهایی که شرکت از بانکها یا دیگر موسسات مالی برای دوره زمان کوتاه دریافت کرده است، مثل اسقاط، تسهیلات، اوراق قرضه، و غیره.

دریافتنی های بلندمدت

دریافتنیهای بلندمدت، مبالغی هستند که شرکت باید بعد از یک سال از طرفین مختلف دریافت کند. این مبالغ جزو داراییهای جاری نیستند، چون به نقد تبدیل نمیشوند. این مبالغ در ترازنامه، در بخش داراییهای غیرجاری ثبت میشوند.

برخی از انواع دریافتنیهای بلندمدت عبارتند از:

- دریافتنیهای فروش اقساطی: مبالغی که شرکت بابت فروش کالا یا خدمات به صورت اقساط، از مشتریان خود طلبکار است.

- دریافتنیهای وامهای اعطایی: مبالغی که شرکت به عنوان وام بلندمدت با بهره، به کارمندان یا سایرین پرداخت کرده است.

- دریافتنیهای سرمایهگذاریها: مبالغی که شرکت از سرمایهگذاریهای خود در سهام، اوراق بهادار یا سایر داراییها، با سر رسید بالاتر از یک سال، حق دریافت دارد.

سرمایه گذاری های بلندمدت

سرمایه گذاری های بلندمدت از دارایی هایی هستند که شرکت با قصد نگهداری بیش از یک سال از آنها به دست می آورد. این نوع دارایی ها به عنوان دارایی های جاری در نظر گرفته نمی شوند، بلکه به عنوان دارایی های غیرجاری، چون به راحتی به پول نقد تبدیل نمی شوند. سرمایه گذاری های بلندمدت معمولا در بخش دارایی های غیرجاری از ترازنامه گزارش می شوند.

بعضی از مثال های سرمایه گذاری های بلندمدت عبارتند از:

سهام: سهام هایی که شرکت در سایر شرکت ها مالک آنها است، معمولا با هدف کسب کنترل یا تأثیر استراتژیک.

اوراق قرضه: اوراق بهادار بدهی که شرکت در سایر نهادها نگهداری می کند، معمولا با امید به دریافت بهره و پرداخت اصل.

ملک: زمین یا ساختمان هایی که شرکت برای استفاده یا افزایش ارزش بلندمدت مالک آنها است، نه برای فروش یا تولید.

پول نقد: پولی که شرکت برای سرمایه گذاری های آینده یا موارد احتیاطی جانبی می کند، نه برای عملیات روزانه.

سرمایه گذاری های بلندمدت نشان دهنده ی پتانسیل رشد و پایداری مالی شرکت هستند. آنها نشان می دهند که شرکت چقدر می تواند منابع خود را برای منافع و بازده آینده تخصیص دهد. نسبت بالاتر سرمایه گذاری های بلندمدت به کل دارایی ها به این معناست که شرکت دارای دارایی های بلندمدت بیشتر و بدهی های کوتاه مدت کمتر است.

پرداختنی های بلندمدت

بدهیهای بلندمدت شرکتها، آن دسته از پرداختنیهایی هستند که سررسیدشان بیش از یک سال پس از تاریخ ترازنامه است. این بدهیها ممکن است شامل وامهای بلندمدت، اوراق بهادار، قراردادهای اجاره و سایر مسئولیتهای مالی باشند. بدهیهای بلندمدت نشاندهنده منابع تأمین مالی شرکت از طریق بدهکاران خارجی هستند.

- یک نوع پرداختنی بلندمدت، اوراق مشارکت پرداختنی هستند. این اوراق بهادار بدهی، سرمایه لازم برای پروژههای شرکت را تأمین میکنند. شرکت در قبال آنها، نرخ بهره ثابت یا متغیر را تا زمان سررسید به دارندگان پرداخت میکند.

- یک نوع دیگر پرداختنی بلندمدت، اسناد پرداختنی بلندمدت هستند. این قولنامههای کتبی، شرکت را ملزم میکنند که در یک تاریخ مشخص در آینده، مبلغ معینی را به همراه بهره به بستانکار خود پرداخت کند. این اسناد معمولاً با دارایی یا ضمانت یک طرف سوم تضمین میشوند.

- یک نوع دیگر پرداختنی بلندمدت، بدهیهای مربوط به اجاره به شرط تملیک بلندمدت هستند. در این حالت، استفاده کننده (lessee) یک دارایی را از فروشنده (lessor) تحت قراردادی اجاره میگیرد که تقریباً تمام خطرات و منافع مالکیت را به استفاده کننده منتقل میکند. استفاده کننده دارایی اجاره شده و بدهی معادل آن را در ترازنامه خود ثبت میکند و پرداختهای دورهای را به فروشنده پرداخت میکند.

- یک نوع دیگر پرداختنی بلندمدت، ذخیره مزایای پایان خدمت کارکنان هستند. این مبلغ پولی است که شرکت برای پرداخت به کارکنان خود هنگام بازنشستگی یا ترک شغل جانب گذار میکند. مقدار ذخیره بستگی به سابقه خدمات، حقوق و سایر عوامل هر کارمند دارد.

سرمایه گذاری در املاک

سرمایهگذاری در املاک عبارت است از خرید یا نگهداری داراییهایی که شرکت مالک یا مستأجر آنها نیست و فقط به منظور کسب سود از اجاره یا افزایش ارزش آنها است. این داراییها مربوط به فعالیتهای اصلی شرکت نیستند و در زمان معینی به فروش نخواهند رسید.

سرمایهگذاری در املاک میتواند شامل موارد زیر باشد:

- زمینها و ساختمانهای اجارهای، که شرکت آنها را با قراردادهای مختلف به مستأجران واگذار میکند. شرکت از این داراییها برای کار خود استفاده نمیکند.

- زمینها و ساختمانهای خالی، که شرکت آنها را با هدف فروش با قیمت بیشتر در آینده نگه میدارد. شرکت این داراییها را توسعه یا ساخت نمیدهد و نیز به دیگران واگذار نمیکند.

- ساختمانهای در دست ساخت، که شرکت در حال ساخت یا توسعه آنها برای استفاده به عنوان سرمایه گذاری در املاک است. شرکت قصد دارد این داراییها را پس از تکمیل در یک سال به بعد استفاده یا فروش کند.

دارایی های نامشهود

داراییهای نامشهود عوامل مؤثری در تعیین قدرت رقابتی و توانایی خلق ارزش برای شرکت هستند. بنابراین، تحلیل صورت مالی شرکت نیازمند شناسایی و ارزیابی صحیح داراییهای نامشهود است.

داراییهای نامشهود را میتوان به دو گروه تقسیم کرد: قابل شناسایی و غیر قابل شناسایی. داراییهای قابل شناسایی آنها هستند که امکان جداسازی آنها از شرکت و فروش، انتقال یا اعطای مجوز به دیگران وجود دارد. مالکیت فکری (مثل اختراعات، علائم تجاری و اسرار تجاری)، نام تجاری و قراردادها نمونههایی از داراییهای قابل شناسایی هستند.

داراییهای غیر قابل شناسایی آنها هستند که امکان جداسازی آنها از شرکت وجود ندارد و معمولا به حسن نام یا شهرت شرکت مربوط میشوند.

تسهیلات مالی بلندمدت

تسهیلات مالی بلندمدت نشاندهنده این است که شرکت چقدر از منابع خارجی برای تأمین نیازهای بلندمدت خود بهره میبرد. تحلیلگران مالی باید به این عامل توجه داشته باشند. این تسهیلات مزایا و معایب خود را دارند. مثلاً:

- شرکت با استفاده از تسهیلات مالی بلندمدت میتواند پروژهها، سرمایهگذاریها یا خریدهای بزرگ را پیادهسازی کند که در غیر این صورت دسترسی به آنها نخواهد داشت.

- تسهیلات مالی بلندمدت معمولاً با نرخ بهره پایینتر همراه هستند نسبت به تسهیلات مالی کوتاهمدت، زیرا شرکت در نظر گروه وامگیرنده قابل اعتمادتر قرار میگیرد.

- تسهیلات مالی بلندمدت باعث میشوند که شرکت دارای جریان نقدی پایدارتر و پیشبینی پذیرتر باشد، زیرا پرداخت قسطهای آن در بازههای زمانی طولانی صورت میگیرد.

دارایی های ثابت مشهود

داراییهای ثابت مشهود، ارزش تاریخی خرید یا ساخت خود را در ترازنامه نشان میدهند. این ارزش شامل قیمت خرید یا ساخت و تمام هزینههای لازم برای آمادهسازی و بهرهبرداری از دارایی است. برای نمونه، اگر شرکت یک ماشین را با قیمت ۱۰۰ میلیون تومان خریده و برای ثبتنام، بیمه و تعمیرات آن ۵ میلیون تومان هزینه کرده باشد، ارزش تاریخی این دارایی ۱۰۵ میلیون تومان خواهد بود.

داراییهای ثابت مشهود در طول عمر مفید خود از ارزش کاسته میشوند. این فرآیند را استهلاک میگویند. علت استهلاک این است که داراییها با گذشت زمان و استفاده فرسوده، کهنه یا منسوخ میشوند. لذا شرکت هر سال بخشی از ارزش دارایی را به عنوان هزینه استهلاک در صورت سود و زیان قید میکند. این کار باعث کاهش سود خالص شرکت و در نتیجه پرداخت مالیات کمتر میشود.

ذخیره مزایای پایان خدمت کارکنان

ذخیره مزایای پایان خدمت کارکنان، نوعی بدهی است که در ترازنامه شرکت ثبت میشود. این بدهی، ارزش فعلی منافع بازنشستگی و پس از خدمت را نشان میدهد که شرکت به عنوان جبران خدمات به کارکنان خود قول داده است. این منافع ممکن است شامل بازنشستگی، عیدی، بیمه سلامت، و سایر منافع مشابه باشند.

برای تخمین زدن هزینه منافع وعده داده شده، شرکت باید آن را با نرخ تخفیف مناسب به ارزش فعلی برساند. این کار با استفاده از فرض های بازپس بینانه مانند نرخ جابجایی کارکنان، نرخ مرگ و میر، افزایش حقوق، و غیره صورت میگیرد. بدهی حاصل از این عمل در ترازنامه گزارش شده و تغییرات در آن در صورت سود و زیان و در صورت جامع درآمد ثبت میشوند.

افشای ذخیره مزایای پایان خدمت کارکنان در صورت های مالی، به سرمایه گذاران، بدهکاران، و سایر ذینفعان شفافیت در مورد تعهدات مالی شرکت به کارکنان خود میدهد. این بدهی یک عامل مهم در تعیین سلامت مالی شرکت است، به خصوص در صنایعی که منافع کارکنان بخش قابل توجهی از جبران خدمات را تشکیل میدهند.

سایر دارایی ها

سایر داراییها از جمله منابع ارزشمندی هستند که در دستههای معمول صورت مالی قرار نمیگیرند. برای نمونه، پول نقد، حسابهای دریافتنی، موجودی، اموال و تجهیزات به دستههای معمول تعلق دارند. سایر داراییها میتوانند شامل پرداختهای پیشاپیش، سرمایهگذاریها در شرکتهای دیگر، داراییهای نامشهود یا هر منبع ارزشمند دیگری باشند که شرکت مالک آن است و میتواند آن را به راحتی به پول نقد تبدیل کند. هدف از جداسازی داراییها به عنوان سایر داراییها این است که وضعیت مالی شرکت را به صورت روشن و شفاف نشان دهد و از صحت و شفافیت صورتهای مالی اطمینان بخشد.

جمع بدهی های غیرجاری

بدهیهای غیرجاری یا بدهیهای بلند مدت، نوعی از تعهدات شرکت هستند که سررسید آنها بیش از یک سال است. این تعهدات ممکن است شامل وامهای بلند مدت، اوراق قرضه، توافقات وثیقه، بدهیهای اجاره، تعهدات بازنشستگی و سایر موارد وامدهی طولانی مدت باشند. این بدهیها در کوتاه مدت قابل پرداخت نیستند و مستقل از چرخه فعالیت شرکت حساب میشوند.

بدهیهای غیرجاری در صورت مالی شرکت ها بسیار مهم هستند چون نشان میدهند که شرکت چقدر بدهکار است، چقدر زمان دارد تا منابع مالی خود را برای پرداخت تعهدات بلند مدت فراهم کند، و وضعیت مالی شرکت را نمایش میدهند. علاوه بر این، به وامگیرندگان، تحلیلگران، سرمایهگذاران و ذینفعان احتمالی کمک میکنند تا دستگیره شرکت و توانایی آن را در برآورده کردن تعهدات طولانی مدت در آینده سنجش کنند.

جمع دارایی های غیرجاری

داراییهای غیرجاری، داراییهای بلند مدت شرکتها هستند که قابلیت تبدیل شدن به نقد در 12 ماه آینده ندارند. اموال، تاسیسات و تجهیزات، داراییهای نامشهود، سرمایه گذاریهای بلند مدت و داراییهای مالیات تاخیری از جمله داراییهای غیرجاری هستند. جمع داراییهای غیرجاری برای سرمایه گذاران و تحلیل گران مالی معنادار است چون نشان دهنده سودآوری و پایداری بلند مدت شرکت است. در این قسمت، شما چگونگی یافتن جمع داراییهای غیرجاری در صورت مالی شرکتها را خواهید آموخت و چگونگی استفاده از آن برای تحلیل عملکرد شرکت را فرا خواهید گرفت.

جمع بدهی ها

جمع بدهکاری های یک شرکت در صورت مالی آن، مجموع تعهدات مالی است که شرکت در برابر بستانکاران خود دارد. این عدد شامل همه نوع بدهکاری های جاری و بلند مدت است. این عدد نشان دهنده این است که چقدر از دارایی های شرکت با وام خریداری شده است و چقدر شرکت به سایرین مدیون است.

نسبت جمع بدهکاری ها یک نسبت مالی است که سطح دستگیری و ریسک یک شرکت را نشان می دهد. این نسبت با تقسیم جمع بدهکاری ها بر جمع دارایی ها محاسبه می شود. نسبت بالاتر به این معناست که شرکت بدهکاری بیشتر از دارایی دارد و نسبت پایین تر به این معناست که شرکت دارایی بیشتر از بدهکاری دارد.

سرمایه

سرمایه از جمله عوامل اساسی در صورتهای مالی شرکتها است که بیانگر میزان منابع یا ارزش داراییهایی است که یک شرکت یا فرد به عنوان مالک یا سرمایهگذار در آن سرمایهگذاری کرده است. در صورتهای مالی شرکتها، سرمایه مفاهیم متفاوتی را مطرح میکند، از جمله:

- سرمایه سهام، که نشاندهنده مقدار پول است که سهامداران برای خرید سهام از شرکت پرداخت کردهاند.

- سود انباشته، که نشاندهنده مقدار سود تجمعی است که شرکت آن را در فعالیتهای خود بازسرمایهگذاری کرده است یا به صورت سود سهام به سهامداران توزیع کرده است.

- سرمایه در گردش، که نشاندهنده تفاوت بین داراییهای جاری و بدهیهای جاری است و بیانگر میزان نقدینگی و کارآمدی شرکت است.

- هزینههای سرمایهای، که نشاندهنده مقدار پول است که شرکت برای خرید یا نوسازی داراییهای ثابت، مثل املاک، تاسیسات و تجهیزات، صرف کرده است.

سرمایه یک نشانگر معتبر از وضعیت و عملکرد مالی شرکت است، زیرا نشان میدهد که شرکت چقدر منابع برای انجام فعالیتها، توسعه و نوآوری خود فراهم کرده است.

افزایش سرمایه در جریان

به افزایش مقدار سرمایهای که شرکت قصد دارد آن را افزایش دهد، افزایش سرمایه در جریان گفته میشود. این مقدار تا زمانی که شرکت فرآیندهای قانونی و مقرراتی لازم را انجام ندهد و مجوزهای مورد نیاز را دریافت نکند، بخشی از سرمایه شرکت به حساب نمیآید. شرکت میتواند برای افزایش سرمایه در جریان از منابع داخلی مانند سود انباشته یا افزایش ارزش داراییها یا منابع خارجی مانند واریز نقدی یا تبدیل بدهی استفاده کند. افزایش سرمایه در جریان در ترازنامه شرکت، در بخش حقوق صاحبان سهام، به عنوان یک بند جداگانه ظاهر میشود. این عمل میتواند تاثیرات مثبت یا منفی بر عملکرد مالی شرکت داشته باشد، بستگی به نسبت های تسهیلات، پاسخگویی و سودآوری شرکت دارد.

صرف سهام

صرف سهام نشان دهنده اختلاف بین قیمت فروش و قیمت اسمی سهام شرکت است. قیمت اسمی مقدار ثابتی است که روی هر سهم درج شده است، در حالی که قیمت فروش مقداری است که خریداران در بازار آماده پرداخت می کنند. اگر قیمت فروش بالاتر از قیمت اسمی باشد، شرکت صرف سهام دارد.

به عنوان مثال، فرض کنید شرکتی سهام با قیمت اسمی 1000 ریال عرضه می کند، اما خریداران آن را با قیمت 1500 ریال خریداری می کنند. در این صورت، شرکت برای هر سهم 500 ریال صرف سهام کسب می کند. شرکت می تواند از صرف سهام برای افزایش سرمایه، پرداخت سود، یا تقدیر از سهامداران خود به وسیله سهام جایزه استفاده کند.

صرف سهام نشان دهنده جذابیت و سودآوری شرکت در نظر خریداران است. صرف سهام در ترازنامه شرکت به عنوان یک حساب بستانکار در بخش حقوق صاحبان سهام ثبت می شود.

سهام خزانه

سهام خزانه سهام است که شرکت آن را در بازار عرضه میکند و سپس خودش خریداری میکند. این سهام به عنوان دارایی شناسایی نمیشود، بلکه از حقوق صاحبان سهام کسر میشود. سود سهام یا حق رأی ندارد و شرکت مجاز است آن را بعداً بفروشد یا لغو کند.

شرکتهای مختلف دلایل گوناگونی برای خرید سهام خود دارند. مثلاً ممکن است بخواهند سود هر سهم را افزایش دهند، قیمت سهام را حفظ کنند یا از تصرف دشمنان جلوگیری کنند. البته قوانین و مقررات هم وجود دارد که خرید سهام خزانه را در حدود ۱۰ درصد از سهام در جریان، بستگی به قصد و عمل شرکت، محدود میکند.

برای شرکتهای عضو بورس یا بازار اوراق بهادار در ایران، قانون برطرف کردن موانع تولید رقابت پذیر و بهبود نظام مالی کشور، خرید سهام خزانه را مجاز میداند.

اندوخته قانونی

اندوخته قانونی بخشی از سود خالص شرکت است که قانون تجارت مقرر کرده است هر سال جدا شود. سود خالص درآمد باقی مانده پس از کسر هزینه ها، استهلاک، مالیات و زیان ها از سود ناخالص است. 5% سود خالص را باید به عنوان اندوخته قانونی در نظر گرفت و در حساب بدهی حقوق صاحبان سهام در ترازنامه ثبت کرد.

اندوخته قانونی به منظور تقویت پایه مالی شرکت و حفاظت از منافع بدهکاران و سهامداران تشکیل می شود. با تصویب مجمع عمومی، می توان از این حساب برای افزایش سرمایه، پرداخت سود یا صدور سهام افزایشی به سهامداران فعلی استفاده کرد. قانون تجارت الزام به تشکیل این حساب را برای همه شرکت های سهامی، مسئولیت محدود و شراکت دارد.

سایر اندوخته ها

سایر اندوختهها از جمله اندوختههای اختیاری هستند که شرکتها برای اهداف متنوعی مانند نوآوری، رشد، یا مدیریت ریسک، بخشی از سود خود را به آنها اختصاص میدهند. این اندوختهها تحت قانون الزام نیستند و براساس تصمیمات هیئت مدیره یا مجمع عمومی شرکت تعیین میشوند. سایر اندوختهها در بخش حقوق صاحبان سهام در ترازنامه قابل مشاهده هستند و باعث کاهش سود تقسیم شده به سهامداران میشوند.

بعضی از نمونههای سایر اندوختهها عبارتند از:

- اندوخته برای تحقیق و توسعه: شرکتها با استفاده از این اندوخته، هزینه فعالیتهای خلاقانه و پژوهشی خود را پرداخت میکنند که منجر به بهبود یا خلق محصولات یا خدمات جدید میشود.

- اندوخته برای گسترش: شرکتها با استفاده از این اندوخته، منابع مالی لازم برای رشد کسب و کار خود را فراهم میکنند که شامل خرید دارایی، ورود به بازار، یا افزایش ظرفیت تولید میشود.

- اندوخته برای پیش بینی جانبی: شرکتها با استفاده از این اندوخته، خسارات یا بدهکاریهای غیرمترقبه را که ممکن است در آینده رخ دهد، جبران میکنند که شامل دعاوی قضایی، حوادث طبیعی، یا نوسانات بازار میشود.

مازاد تجدید ارزیابی دارایی ها

مازاد تجدید ارزیابی داراییها، اختلاف میان ارزش دفتری و ارزش منصفانه یک دارایی ثابت یا سرمایهگذاری بلندمدت است که در نتیجه تجدید ارزیابی آن به وجود میآید. تجدید ارزیابی، روند تنظیم ارزش دفتری یک دارایی یا سرمایهگذاری با توجه به ارزش بازار یا هزینه جایگزین آن است. مازاد تجدید ارزیابی داراییها، بخشی از حقوق صاحبان سهام در ترازنامه به شمار میآید و نشاندهنده درآمد ناحق از تجدید ارزیابی است. مازاد تجدید ارزیابی داراییها میتواند برای تقویت حقوق صاحبان سهام یا کاهش بدهیهای شرکت مورد استفاده قرار گیرد. مازاد تجدید ارزیابی داراییها با تغییرات در ارزش منصفانه داراییها یا سرمایهگذاریهای تجدید ارزیابی شده همراه است و ممکن است هنگام فروش یا کاهش ارزش دارایی یا سرمایهگذاری به سود انباشته منتقل شود.

سود (زیان) انباشته

سود (زیان) انباشته یا سود (زیان) ناشی از عملکرد شرکت است که به سهامداران به عنوان سود تقسیم نشده است. این مقدار در بخش حقوق صاحبان سهام از ترازنامه قرار دارد و نشان دهنده سود یا زیان انباشته از دوره های گذشته و فعلی است. سود (زیان) انباشته می تواند برای سرمایه گذاری مجدد در شرکت مورد استفاده قرار گیرد، مانند گسترش فعالیت ها، توسعه محصولات جدید، یا پرداخت بدهی ها. سود (زیان) انباشته همچنین می تواند عملکرد مالی، پتانسیل رشد، و سیاست تقسیم سود شرکت را نشان دهد.

فرمول محاسبه سود (زیان) انباشته به شرح زیر است:

سود (زیان) انباشته = سود (زیان) انباشته ابتدای دوره + سود (زیان) خالص – سود

سود (زیان) انباشته ابتدای دوره مقدار سود (زیان) انباشته در آغاز دوره است. سود (زیان) خالص نتیجه صورت سود و زیان برای دوره است. سود پرداخت های نقدی یا سهامی هستند که از سود خالص به سهامداران پرداخت می شوند.

جمع دارایی ها

داراییهای کل یا جمع داراییها مجموع تمام منابعی است که شرکت برای ایجاد ارزش و درآمد از آنها بهره میبرد. شرکت میتواند داراییهای خود را به دو نوع تقسیم کند: داراییهای جاری و داراییهای غیرجاری.

داراییهای جاری شامل آن دسته از منابع است که شرکت میتواند آنها را سریعاً به پول نقد تبدیل کند یا در مدت یک سال مالی به کار ببرد. برخی از مثالهای داراییهای جاری عبارتند از: پول نقد و معادلات نقد، حسابهای دریافتنی، موجودی کالا، سرمایهگذاریهای کوتاهمدت و غیره.

داراییهای غیرجاری شامل آن دسته از منابع است که شرکت برای مدت طولانی از آنها استفاده میکند و قصد فروش یا تبدیل آنها به پول نقد در یک سال مالی را ندارد. برخی از مثالهای داراییهای غیرجاری عبارتند از: املاک و مستغلات، تجهیزات و ماشینآلات، داراییهای نامشهود، سرمایهگذاریهای بلندمدت و غیره.

برای محاسبه جمع داراییهای یک شرکت، کافی است داراییهای جاری و داراییهای غیرجاری را با هم جمع کنیم. جمع داراییها نشانگر کل منابع مالی است که شرکت برای انجام فعالیتها و تحقق اهداف خود به کار میگیرد.

صرف سهام خزانه

صرف سهام خزانه یا فروش یا توزیع سهام خزانه ای است که شرکت قبلا از بازار خریداری کرده است. سهام خزانه سهام عادی یا ترجیحی شرکت است که توسط خود شرکت بازخریداری شده است. سهام خزانه به عنوان دارایی در نظر گرفته نمی شود و حق رأی، سود، یا تصفیه ای ندارد. صرف سهام خزانه می تواند به دلایل مختلفی انجام شود، مانند افزایش سود هر سهم، پرداخت سود سهام، پاداش دادن به کارمندان، یا کاهش سرمایه سهام.

دو روش اصلی برای صرف سهام خزانه وجود دارد: روش هزینه و روش اسمی. روش هزینه سهام خزانه را با قیمتی که شرکت برای خرید آن پرداخت کرده است ثبت می کند و هر تفاوت بین هزینه و قیمت فروش به عنوان سرمایه پرداخت شده یا سود انباشته ثبت می شود. روش اسمی سهام خزانه را با اسمی آن ثبت می کند و هر تفاوت بین اسمی و قیمت خرید یا فروش به عنوان سرمایه پرداخت شده ثبت می شود.

تفاوت تسعیر ارز عملیات خارجی

شرکتهای چند ملیتی که در بازارهای مختلف فعال هستند یا با ارزهای متفاوت معامله میکنند، باید داراییها و بدهیهای خود را با نرخ ارز روز محاسبه کنند. این فرآیند تسعیر ارز عملیات خارجی نام دارد. البته نرخ ارز ثابت نیست و در طول زمان تغییر میکند. این تغییرات ممکن است سود یا زیان شرکت را تحت تأثیر قرار دهد. برای نشان دادن این تأثیر، شرکت باید تفاوت بین نرخ ارز در زمان تسعیر و نرخ ارز در زمان گزارشگری را در صورت های مالی خود شناسایی کند. این تفاوت سود یا زیان ناشی از تسعیر ارز عملیات خارجی نامیده میشود و در سود و زیان جامع منظور شده و در حقوق صاحبان سهام به صورت جداگانه انباشته میشود.

جمع حقوق مالکانه

حقوق مالکانه، تفاوت داراییهای کل و بدهیهای کل یک شرکت است. این مبلغ نشان دهنده پول باقیمانده برای سهامداران یا مالکان شرکت پس از پرداخت همه بدهکاران است. حقوق مالکانه، یک عنصر اصلی ترازنامه است و نشان میدهد که شرکت چگونه از سرمایهگذاری سهامداران یا مالکان خود برای تأمین مالی استفاده کرده است. حقوق مالکانه، سود یا زیان شرکت را در طول زمان نشان میدهد. هرچه حقوق مالکانه بیشتر باشد، به معنای سودآوری و پایداری بالاتر شرکت است.

پرداختنی های تجاری و سایر پرداختنی ها

بخش پرداختنیهای تجاری و سایر پرداختنیها از جزئیات مهم صورتهای مالی یک شرکت است. این بخش میزان بدهی شرکت به تأمینکنندگان و بستانکاران خود را نمایش میدهد و مشخص میکند که چه بازه زمانی برای اقدام به پرداخت آنها در نظر گرفته شده است. تحلیلگران مالی با استفاده از این اطلاعات میتوانند شاخصهای مالی مانند نسبت بدهی به حقوق صاحبان سهام، نسبت گردش پرداختنیها، نسبت پوشش بدهی و دیگر نشانگرهای مالی را محاسبه کنند. این شاخصها نشاندهنده قابلیت شرکت در استفاده از منابع خود برای پاسخ به بدهیهای خود و وابستگی آن به منابع مالی خارجی است.

پرداختنیهای تجاری و سایر پرداختنیها را میتوان در دو دسته جدا کرد: پرداختنیهای تجاری و سایر پرداختنیها. پرداختنیهای تجاری عبارتند از مقادیری که شرکت به خاطر خرید کالا یا خدمات مربوط به فعالیت اصلی خود به تأمینکنندگان اصلی خود بدهکار است. این مقادیر معمولاً با اسناد قابل پرداخت یا فاکتورهای خرید ثبت میشوند. سایر پرداختنیها عبارتند از مقادیری که شرکت به طرفین دیگر غیر از تأمینکنندگان خود بدهکار است. این مقادیر ممکن است شامل هزینههای تأخیر، درآمد معوق، حقوق و دستمزدها، حق بیمه، مالیات، جزاء و سایر بدهیهای جاری باشند.

جمع حقوق مالکانه و بدهی ها

در صورتهای مالی، مجموع حقوق مالکانه و بدهیها نشاندهنده میزان سرمایهگذاری است که در یک شرکت صورت گرفته است. این سرمایهگذاری میتواند از دو منبع تشکیل شده باشد: حقوق صاحبان سهام، که سهم آنها از سود شرکت است، و بدهیها، که مبلغی است که شرکت باید به بستانکاران خود بازپرداخت کند. مجموع حقوق مالکانه و بدهیها، توانایی شرکت را در تامین منابع مالی مورد نیاز برای رشد و توسعه فعالیتهای خود نشان میدهد. برای تحلیل صورتهای مالی، لازم است که نسبت حقوق صاحبان سهام به بدهیها را محاسبه کنیم. این نسبت، سطح اعتبار و ریسک پرداخت وامهای شرکت را نشان میدهد. به طور کلی، نسبت بالای حقوق صاحبان سهام به بدهیها، نشاندهنده قدرت و پایداری شرکت است.

دریافتنی های تجاری و سایر دریافتنی ها

دارایی مالیات انتقالی

بدهی مالیات انتقالی

دارایی های ثابت

به دارایی هایی که بازار سرمایه آن بیش از یک سال می باشد. ارزش دارایی های ثابت نشان دهنده ی ارزش های اولیه این اقلام می باشد و خالص دارایی های ثابت همان ارزش اولیه دارایی، با استهلاک انباشته دارایی ثابت بدست میآید. در واقع استهلاک فرایندی است که بهای تمام شده دارایی های ثابت بر سالهایی که برابر با عمر مفید این اقلام است کسر می گردد.

دارایی های جاری

به دارایی هایی که میتوان کمتر از یک سال به پول نقد تبدیل کرد. گاهی جمع دارایی های جاری را سرمایه در گردش هم می گویند. به عنوان مثال وجه نقد بانک، موجودی کالا، بدهکاران، اوراق بهادار قابل معامله از جمله دارایی های جاری می گویند.

وجوه نقد

وجوه نقد متعارف ترین دارایی جاري است. معادل نقد، به اوراق بهادار کوتاه مدتی گفته می شوند که عموماً از ابتدا سررسیدي حداکثر 90 روزه داشته و به سرعت قابل تبدیل به مبلغ وجه نقد پیدا می کند.

سرمایه گذاري هاي کوتاه مدت

سرمایه گذاري دراوراق بدهی (اوراق مشارکت) و اوراق سرمایه (سهام) که به قصد کسب سود خریداري می شوند و درمدت کمتر از یک سال قابل تبدیل به وجه نقد می باشند.

مطالبات (حساب هاي دریافتنی کوتاه مدت)

ادعا نسبت به وجوه نقد است که انتظار می رود ظرف یک سال این مبلغ دریافت شود.

موجودي مواد و کالا

دارایی هایی هستند که شرکت هاي بازرگانی آنها را براي فروش مجدد تحصیل می کنند و شرکت هاي تولیدي آنها رابراي فروش به مشتریان درجریان عادي عملیات خود تولید می کنند .ازطرفی، واحدهاي تولیدي سه طبقه موجودي کالا دراختیاردارند که عباراتند از:

الف) موادخام: که شامل کالا یا موادي هستند که قراراست بخشی ازمحصول ساخته شده را تشکیل دهند ولی هنوز وارد فرآیند تولید نشدهاند.

ب) کالاي درجریان ساخت: همان کالاي نیمه ساخته درجریان فرآیند تولید می باشد.

ج)کالاي ساخته شده: کالاي آماده فروش به مشتریان می باشد.

سفارشات و پیش پرداخت ها

مخارجی هستند که معمولاً به منافعی به شکل خدمات تبدیل خواهند شد. مثل پیش پرداخت اجاره، پیش پرداخت بیمه، مالیات و … این منافع با وجود اینکه دریافت نشدهاند، اما انتظار می رود ظرف یک سال یا یک چرخه عملیاتی، دریافت شوند.

دارایی های غیر جاری

دارایی هایی که انتظار نمی رود ظرف یک سال یا یک چرخه عملیاتی به وجه نقد تبدیل گشته و یا مصرف شوند. دارایی هاي غیرجاري شامل سرمایه گذاري ها، وجوه نگهداري شده براي مصارف خاص، اموال، ماشین آلات، تجهیزات و همچنین دارایی هاي نامشهود می باشند.

سرمایه گذاری ها و وجوه نگه داری شده جهت مصارف خاص

الف) سرمایه گذاري بلندمدت: سرمایهگذاري دراوراق بهادارسایر شرکتها به قصد نگهداري آن دربلندمدت را سرمایهگذاری بلند مدت می گویند.

ب) وجوه نگهداري شده جهت مصارف خاص :انباشت وجوه نقد جهت تحقق اهداف بلندمدت خاص نظیر توسعه تاسیسات و یا تسویه بدهیهاي بلندمدت.

این دارایی ها و سایر دارایی هایی که درقالب سرمایه گذاري و وجوه اختصاصی طبقه بندي می شوند تماماً دارایی غیرجاري محسوب می شوند و ازآنها انتظار می رود که جریان هاي نقدي آتی براي شرکت ایجاد نمایند.

اموال، ماشین آلات و تجهیزات (دارایی هاي ثابت)

دارایی هاي که دراین طبقه جاي می گیرند عبارتند از :زمین، ساختمان، تجهیزات، ماشین آلات، اثاثیه و منصوبات. لازمه قرارگرفتن یک دارایی دراین طبقه ، این است که شرکت از این دارایی درجهت ایجاد درآمد ازطریق عملیات عادي و مستمرخود استفاده نماید. اگر دارایی هاي فوق بطور فعال درعملیات مورد استفاده قرارنگیرد باید آنها را درگروه سایردارایی ها طبقه بندي کرد.

دارایی هاي نامشهود

در صورت های مالی بین المللی دارایی هاي نامشهود براي چندین دوره مالی انتفاع به همراه دارند. در واقع تفاوت اصلی بین دارایی هاي ثابت ودارایی هاي نامشهود در این است که دارایی هاي نامشهود فاقد ماهیت فیزیکی می باشند. آنها از این جهت ارزشمند هستند که حقوق و امتیازاتی را براي مالکان خود به همراه دارند .حق الامتیازها، نام وعلایم تجاري، سرقفلی و … نمونه هایی از دارایی هاي نامشهود می باشند.

گزارش سود و زیان در صورت مالی شرکت های بورسی

درآمدهای عملیاتی

بهاى تمام شده درآمدهای عملیاتی

سود(زیان) ناخالص

هزینه هاى فروش، ادارى و عمومى

سایر درآمدها

سایر هزینهها

سود(زیان) عملیاتى

هزینه هاى مالى

سود(زیان) عملیات در حال تداوم قبل از مالیات

سود(زیان) خالص عملیات در حال تداوم

سود(زیان) خالص

عملیاتی (ریال)

غیرعملیاتی (ریال)

سود (زیان) خالص عملیات متوقف شده

سود(زیان) پایه هر سهم

سود (زیان) خالص هر سهم – ریال

سرمایه

هزینه کاهش ارزش دریافتنی ها (هزینه استثنایی)

ناشی از عملیات در حال تداوم

ناشی از عملیات متوقف شده

سایر درآمدها و هزینه هاى غیرعملیاتى

گزارش گردش وجوه نقد در صورت مالی شرکت های بورسی

نقد حاصل از عملیات

پرداخت های نقدی بابت مالیات بر درآمد

جریان خالص ورود (خروج) نقد حاصل از فعالیت های عملیاتی

دریافت های نقدی حاصل از فروش دارایی های ثابت مشهود

دریافت های نقدی حاصل از فروش دارایی های ثابت مشهود

دریافت های نقدی حاصل از فروش دارایی های نامشهود

پرداخت های نقدی برای تحصیل سرمایه گذاری های کوتاه مدت

دریافت های نقدی حاصل از سود سهام

دریافت های نقدی حاصل از سود سایر سرمایه گذاری ها

جريان خالص ورود (خروج) نقد حاصل از فعاليتهای سرمایه گذاری

دریافت های نقدی حاصل از تسهیلات

پرداخت های نقدی بابت اصل تسهیلات

پرداخت های نقدی بابت سود تسهیلات

جريان خالص ورود (خروج) نقد حاصل از فعالیت های تامين مالی

مانده موجودی نقد در ابتدای دوره

تاثير تغييرات نرخ ارز

مانده موجودی نقد در پايان دوره

ستون بدهی ها و صاحبان سهام در ترازنامه، نشان دهنده چگونگی تامین سرمایه شرکت می باشد. بدهی ها در واقع مبالغ بدهی شرکت به بستانکاران است که بدهیهای جاری در مدت یک سال و بدهی های بلندمدت در سالهای بعد می بایستی پرداخت شود مانند: حسابهای پرداختی، وامهای پرداختی به بانکها، اقتصاد جاری و … می باشد.

حقوق صاحبان سهام در صورت های مالی سایت کدال از دو طبقه تشکیل شده است:

1. سرمایه پرداخت شده : همان سرمایه سهامداران که برای بار اول به شرکت تزریق می کنند

2. سود انباشته و اندوخته ها : سودی که شرکت سالیانه کسب می کند و به جای تقسیم بین سهامداران، مجدداً در شرکت سرمایه گذاری می شود.

بدهی های جاری در صورت های مالی

تعهداتی هستند که انتظار می رود ازمحل دارایی هاي جاري و یا ایجاد بدهی هاي جاري دیگر تسویه شوند. و نیز سر رسید آنها کمتر از یک سال و یا یک چرخه عملیاتی شرکت باشد.

اسناد پرداختنی کوتاه مدت در صورت های مالی

مانند چک و سفته هایی که درکوتاه مدت باید پرداخت شوند.

حساب های پرداختنی در

نقطه مقابل حساب هاي دریافتنی است. یعنی این بدهی زمانی ایجاد می شود که شرکتی بطور نسیه مبادرت به خرید کالا یا خدمات می نماید.

هزینه ها معوق

طی دوره حسابداري، شرکت ها هزینه های خاصی را متحمل می شوند که بابت آنها تا پایان دوره مالی وجهی پرداخت نمی گردد مانند بهره اسناد پرداختنی کوتاه مدت، بدهی هاي مرتبط با حقوق و دستمزد کارکنان، مالیات بردرآمد و…

بدهی های بلندمدت در صورت های مالی

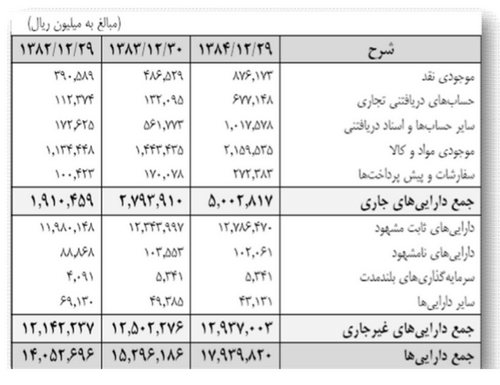

تعهداتی که بعد از یک سال در صورت های مالی شرکت و یا یک چرخه عملیاتی تسویه خواهند شد. مانند اسناد پرداختنی بلندمدت، اوراق مشارکت، تعهدات بازنشستگی، سایر مزایاي بعد از بازنشستگی و … در مورد شرکت ملی صنایع مس ایران بدهیهاي بلند مدت 5.086.868 م.ریال است که بخش اعظمی از آن (95%) را تسهیلات مالی دریافتنی بلند مدت تشکیل داده است.

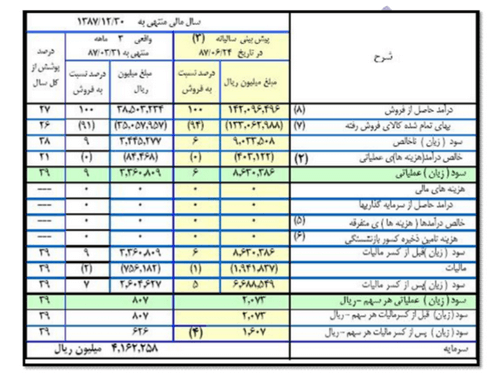

صورت سود و زیان در صورت های مالی شرکت ها

یکی دیگر از صورت های مالی، صورت سود و زیان می باشد که عملکرد شرکت را در طول یک چرخه معینی نشان می دهد که بیانگر میزان موفقیت یا عدم موفقیت در کسب سود می باشد. نحوه ی محاسبه به این صورت است که درآمد های طی این دوره بر هزینه های طی دوره مالی کسر می گردد تا سود و زیان آن بدست می آید.

در واقع صورت سود و زیان برای انتخاب سهام یک شرکت یکی از مهم ترین معیار ها برای میزان سودآوری آن است .یعنی هر چقدر میزان سودآوری شرکت بیشتر باشد، قیمت سهام آن در بازار بورس بیشتر خواهد شد که میزان سود یک شرکت در پایان سال مالی میتواند نشانگر سودآوری آن باشد.

بنابراین شرکت ها وظیفه دارند در پایان سال مالی با تهیه و ارائه صورت سود و زیان، مدیران و سهامداران را از میزان سود آوری خود مطلع کنند که این صورت های سود و زیان در واقع بهترین کمک برای تصمیم گیری کاربران خواهد بود.

در هر صورت برای ارزشیابی قیمت سهام، آگاهی از پیشبینی سود های آینده شرکت ها برای سرمایه گذاران و تحلیل گران مالی لازم است. در واقع تحلیل گران برای پیشبینی سودهای آینده و تخمین روند آتی قیمت سهام یک شرکت، ابتدا نیازمند شناخت از وضعیت صورت سود و زیان می باشد که نه تنها اطلاع قبلی از روند معمولی سود شرکت ها بلکه اطلاع قبلی از سود غیر منتظره هم در پیشبینی افزایش یا کاهش قیمت ها لازم است.

مطالعات آماری نشان می دهد که رابطه مستقیم و محسوسی بین سود سهام و قیمت سهام موجود است که سود سهام یکی از عمده معیارهایی است که افراد و شرکتها در انتخاب سهام به کار می گیرند و با در نظر گرفتن آن افزایش یا کاهش قیمت سهم را پیشبینی می کنند. البته اصطلاح سود خالص همیشه تصویر گویایی از مفید بودن عملکرد یک شرکت نیست چرا که شاید درآمد بالای این دوره، از فروش دارایی ثابت بوده باشد که این سود قطعاً در دوره بعدی اتفاق نمی افتد و تحلیلگر می بایست از پشت پرده، عملکرد شرکت ها را نیز در جهت سودآوری بررسی کند.

سود و زیان به دو طریق تهیه می گردد :

⦁ تک مرحله ای

در این مرحله کلیه درآمدها یکجا با کلیه هزینه ها یکجا محاسبه گردیده تا با تفاضل این دو به سود و زیان قبل از کسر مالیات دست یابیم.

⦁ دو مرحله ای

در این مرحله کلیه درآمد عملیاتی با هزینههای عملیاتی محاسبه گردیده و از تفاضل این دو مرحله (عملیاتی و غیر عملیاتی) به سود و زیان قبل از کسر مالیات دست پیدا می کنیم.

انواع صورت سود و زیان در صورت های مالی

طبق شکل زیر صورت سود و زیان را به 3 دسته تقسیم نموده است که توضیح هر یک به اختصار می پردازیم :

پیشبینی بودجه سالانه

این بودجه گزارش هایی است که مدیر یک مجموعه در واقع با پیشبینی در زمینه فروش هزینه ها، حجم تولید و انواع وقایع مالی را ازآینده شرکت تهیه می کند تا از برنامه ریزی مالی سالانه برخوردار گردد. بودجه ابزاری جهت برنامه ریزی و کنترل است که در ابتدای دوره مالی به عنوان برنامه و پایان دوره مالی، به عنوان ابزار کنترل در دست مدیران شرکت مورد استفاده قرار می گیرد. تهیه بودجه های نقدی و صورت های تخمینی نمونه هایی از پیشبینی مالی کوتاه مدت هستند که برای پیشبینی یک ساله یا کمتر استفاده می شود.

بر مبناي الزامات قانونی، این گزارش می بایست حداکثر یک ماه قبل از پایان دوره مالی به سازمان بورس اعلام گردد .از مشخصه هاي این گزارش می توان به پیشبینی هاي مقداري و ریالی تولید، فروش و همچنین پیش بینی در خصوص صورت حساب سود و زیان سال آتی و سود هر سهم اشاره نمود. شرکتها براي پیش بینی فروش و سود دوره آتی خود اقدام به تهیه و تنظیم بودجه می نمایند. حال این بودجه ریزي در شرکت هاي مختلف با توجه به استراتژی ها و اهداف و برنامه هاي آتی آن صورت می پذیرید .

براي پیش بینی ابتدا مدیریت خواسته هاي خود را مطرح می نماید و به عبارتی بیان می کند که شرکت در سال آتی می بایست به چه سطحی از عملکرد برسد. بدین منظور هم عملکرد سالهاي قبل و هم وضعیت فعلی شرکت و هم سایر عوامل ازجمله سیاسی، اقتصادي و اجتماعی مد نظر قرار می گیرد . برنامه ریزي مالی سالانه در یک شرکت یا واحد تجاري با تهیه بودجه جامع صورت می گیرد. بودجه جامع در واقع عبارت است از یک سري گزارش، از پیش بینیهاي مدیریت در زمینه فروش ها، هزینه ها، حجم تولید و انواع وقایع مالی شرکت در دورة آینده.

سایر گزارشات تکمیلی

شرکتها مکلف هستند که در جهت شفافسازی عملکرد خود به طور مستمر هرگونه اطلاعات با اهمیتی چون تغییر در ترکیب هیئت مدیره، تصمیمات مهم شرکت و… را در اختیار سرمایهگذران و تحلیلگران مالی داده تا تصمیم گیری مناسب را اتخاذ نمایند.

تنظیم صورت سود و زیان تخمینی در صورت های مالی

در انواع صورت های مالی حسابداری این صورت در بردارنده تمام اقلام پیشبینی شده مانند فروش، بهای تمام شده کالای فروش دفتر، سایر هزینهها و مالیات است. اگر براى دورهاى که قرار است صورت سود و زیان تخمینى تهیه شود یک بودجه نقدى تهیه کنیم، به برخى اطلاعات موردنیاز بودجه بندى دست مى یابیم؛ براى مثال، اگر دوره موردنظر دوازده ماهه باشد و در این دوره چهار بودجه نقدى (در چهار فصل سال) تهیه شود، به سادگى چهار رقم متعلق به بودجه نقدى را با هم جمع مىزنیم و رقم فروش متعلق به صورت سود و زیان تخمینى را به دست مى آوریم .در مورد هزینه هاى عملیاتی، بهره مالیات و سود سهام نیز به همین روش عمل مى کنند.

در تجزیه و تحلیل صورت های مالی اگر قرار باشد مقدار موجودى کالاى آخر دوره به اندازه اى باشد که در اول دوره بوده است، یعنى اگر فرض شود که شرکت آنچه را در آن دوره تولید کرده است به فروش برساند، در آن صورت بهاء تمام شده کالاى فروش رفته برابر با رقمى است که معادل مجموع ارقام مربوط به خرید، هزینه دستمزد و سایر هزینه هاى تولید مى شود .به هر حال در یک صورت سود و زیان، رقم متعلق به بهاء تمام شده کالاى فروش رفته نشان دهنده هزینه موجودى کالایى است که به فروش رفته و نه وجوهى که براى خرید آن اقلام موجودى پرداخت شده است.

اگر شرکت بخواهد موجودى کالاى خود را افزایش دهد، بهاء تمام شده کالاى فروش رفته به همان مقدار از مجموع کل خرید و هزینه تولید کمتر خواهد شد. به همین ترتیب، اگر شرکت بخواهد در یک دوره زمانى برنامه ریزى شده فروش خود را به بیش از تولید برساند، بهاء تمام شده کالاى فروش رفته با هزینه تولید به اضافه مبلغى که از موجودى کالا کاهش یافته است برابر مى شود. بنابراین اگر موجودى اول دوره خیلى زیاد یا خیلى کم باشد، با توجه به پرداختهاى که در بودجه نقدى پیش بینى مىشود باید بهاء تمام شده کالاى فروش رفته (رقم تخمینی) را تعدیل کرد.

اگر مدیر بخواهد از صورت تخمینی به عنوان ابزار برنامه ریزی و کنترل در شرکت استفاده کند، ابتدا می بایست از نقاط قوت و ضعف این صورت آگاه باشد که در ادامه به این موارد می پردازیم:

مزایای صورت های تخمینی :

⦁ اقلامی مانند سود، سهام و نیازهای مالی شرکت به روشنی پیشبینی می شود.

⦁ مدیران شرکت در پایان دوره برنامه ریزی با مقایسه صورتهای تخمینی و صورتهای داخلی، موفقیت های شرکت را نیل به اهداف خود مشخص خواهند کرد.

معایب صورتهای تخمینی :

برای تهیه این صورت می بایستی ابتدا فروش را پیشبینی کرد که برای تخمین و برآورد حساب های مندرج در صورت سود و زیان، از روابط تاریخی می بایست استفاده کرد که اگر این روابط در دوره برنامه ریزی تغییر کند، رقم صورت های تخمینی گمراه کننده و غلط خواهد بود و بر تصمیم گیری کاربران تاثیرگذار خواهد بود.

EPS چیست ؟ نحوه محاسبه EPS

eps در صورت های مالی برای تجزیه و تحلیل مالی همه ی تحلیلگران نیازمند آگاهی از تعیین سود هستند که به دلیل فرایند در تحلیل آن کار را سخت نموده و مقایسه تفاوت ارقام سود و شرکت های مختلف تا حدودی مشکل می باشد. برای همین کار از روش های استاندارد نمودن رقم سود، روش EPS استفاده می شود که این مشکل را برای ما آسان نموده است.

از اهمیت این روش میتوان در ارزیابی، تعیین و قضاوت در خصوص قیمت سهام برشمرد که تحلیل گران نیز با ضریب EPS در خصوص پایین یا بالا بودن قیمت سهام قضاوت می کنند. از اهمیت دیگر این روش پیشبینی نرخ های رشد شرکتها در آینده می باشد که در نتیجه سهامداران و تحلیلگران، EPS های گزارش شده را با EPS های آینده و نرخ رشد آتی ارزیابی کرده تا توان سودآوری شرکت ها را بدست آورند.

بهترین برآورد ممکن از متوسط سود یک شرکت که انتظار حفظ و یا تکرار آن با درج هاي از نظم در یک محدوده زمانی آتی می رود را قدرت سودآوري می گویند. بیشتر مدل هاي ارزیابی به نحوي قدرت سودآوري را از طریق یک عامل یا ضریب که هزینه سرمایه، ریسک و بازده هاي مورد انتظار آتی را در بر می گیرد. EPS در صورتی برای ارزیابی قدرت سودآوري مناسب است که با تأکید بر اقلام مستمر سود و زیان محاسبه شده باشد. تحلیلگران بر شناسایی اجزای از جریان درآمد و هزینه تمرکز می کنند که با ثبات و قابل پیش بینی باشند.

صورت های مالی اساسی

همانطور که می دانید به عملیات تامین مالی و سایر فعالیت های سرمایه گذاری صورت مالی گفته می شود. در این فرآیند گزارش هایی فراهم می گردد که حاوی اطلاعاتی پرکاربرد و مواردی مهم می باشد. از این اطلاعات برای سرمایه گذاری و نیز افزایش اعتبار استفاده می شود. این گزارش ها معمولا اطلاعات مهمی را در خود جای می دهند که بر مبنای فعالیت بنگاه اقتصادی در دوره زمانی مشخص، تعیین استانداردهای مشخص و تنظیم بر مبنای اصول حسابداری و استفاده برای پیش بینی و مقایسه شرکت ها تهیه می گردد.

گفته می شود که هدف از تدوی صورت های مالی ارائه اطلاعاتی در مورد وضعیت مالی، عملکرد و انعطاف واحد تجاری می باشد. همچنین این گزارش ها باید به صورتی باشد که استفاده کنندگان بتوانند اطلاعات را به طور واضح، سودمند و مفید در اختیار داشته باشند و بر اساس آن تصمیمات مرتبط و درستی را اتخاذ نمایند. به طور خیلی ساده می توان گفت که این اطلاعات پول یک شرکت را نشان می دهد که از کجا آمده، در کجا خرج شده و در حال حاضر در کجاها سرمایه گذاری شده است.

صورت های مالی یک شرکت در بورس

شاید شما هم سهمامدار یک شرکت بورسی باشید که می خواهید با استفاده از اطلاعات مالی آن آینده سهام خود را بررسی کنید. تحلیلگران بنیادی راه و روش استفاده از داده های مالی را بلدند و می دانند که چطور از آنها در راستای اهداف خود استفاده کنند. همانطور که می دانید صورت های مالی بیشتر در تحلیل بنیادی موثر است و دارای چهار نوع مهم می باشد که ترازنامه، صورت حساب سود و زیاد، صورت گردش وجوه نقد و صورت سود و زیان مجامع را شامل می شود. در ترازنامه دارایی ها، بدهی ها، سرمایه و حقوق صاحبان سهام را باید مورد بررسی قرار دهید. در صورت سود و زیان همانطور که از نام آن پیداست گزارش خلاصه ای از درآمد و هزینه های شرکت وجود دارد که برای یک دوره خاص یک، 3 و 6 ماهه و یک ساله انجام می شود.

صورت سود و زیان جامع نیز گزارشی از تغییراتی که یک شرکت ممکن است از درآمدهای حاصله انجام دهد، می باشد که این گزارش ها ممکن است با افزایش سرمایه یا ضرر همراه باشد. این مورد باید شامل سود و زیان خالص دوره طبق صورت سود و زیان و نیز سایر درآمد ها و هزینه های شناسایی شده به تفکیک باشد. در صورت گردش وجوه نقد خلاصه ای از جریانات نقدی در در دوره مشخص شده از عملیات، سرمایه گذاری ها و فعالیت های تامین مالی را ارائه می کند.

صورت های مالی سازمان بورس

سازمان بورس و اوراق بهادار صورت های مالی نمونه جدید را هر چند وقت یک بار منتشر می کند. بر اساس آن کمیته استاندارد و آموزش سازمان بورس به منظور حمایت از حقوق سرمایه گذاران، بهبود افشای اطلاعات در صورت های مالی و تامین نیازهای اطلاعاتی سرمایه گذاران و سایر ذینفعان نشریاتی را منتشر کرد که حاوی آخرین استانداردهای حسابداری می باشد. شما می توانید برای آگاهی از این گزارش و شرکت ها به مرکز اطلاع رسانی سازمان بورس مراجعه کنید.

صورت های مالی سایت کدال

برای اینکه بتوانید بهتر رابطه درآمد و سود را محاسبه کنید، باید گزارش های شرکت های مورد نظر خود را بررسی کنید. همانطور که می دانید ممکن است یک شرکت از چندین راه کسب درآمد کند و یا اینکه هزینه هایی را پرداخت نماید. برای برآورد آنها می بایست سراغ صورت سود و زیان آن بروید. همچنین برای بدست آوردن آن بهترن راه این است که به سایت کدال مراجعه کنید تا به صورت های مالی شرکت ها به طور کامل دسترسی داشته باشید. در این سایت می توانید گزارش های شرکت های پذیرفته شده در بورس را به طور منظم و ماهانه، 3 ماهه و 6 ماهه مشاهده کنید. همچنین شرکت هایی نیز هستند که گزارش یکساله ارائه می دهند تا سرمایه گذارانش بتوانند برآوردی دقیق از برنامه های آن داشته باشند.

سامانه ثبت صورت های مالی

شرکت هایی که دارای حساب کاربری در سامانه جام می باشند باید به آدرس lacpajam.ir مراجعه کنند تا به طور غیر حضوری ثبت نام شوند. همچنین اپلیکیشنی به همین منظور طراحی گردیده است که می توانید در سامانه جام از آن استفاده کنید تا اطلاعات صورت های مالی شرکت خود را به صورت فیلد های اطلاعاتی وارد کنید. این طرح در سامانه یکپارچه اعتبار سنجی و رتبه بندی وزارت صنعت، معدن و تجارت به ابداع شده است. همچنین در این سایت نحوه ورود و ثبت نام صورت های مالی آموزش داده شده است.

صورت های مالی تلفیقی

این نوع از صورت های مالی وضعیت مالی و نتایج عملیاتی تمام شرکت های گروه را به عنوان یک شخصیت اقتصادی واحد در نظر می گیرد. در این نوع دارایی، بدهی، درآمد و هزینه های شرکت های گروه با یکدیگر ترکیب می شوند. به عنوان مثال زمانی که وجه نقد تزارنامه تلفیقی شد، منظور این است که حاصل جمع وجه نقد تمام شرکت های فرعی و اصلی را بدست آورده ایم. همچنین بدهی های این شرکت ها نی با یکدیگر جمع می شوند و برای اینکه بتوانیم نتایج عملیات شخصیت تلفیق را نشان دهیم، باید درآمدها و هزینه های شرکت های گروه را نیز با هم جمع کنیم. زمانی که اطلاعات صورت های مالی تلفیقی را می خوانید، باید به این نکته توجه کنید که شرکت اصلی و شرکت های فرعی را یکی در نظر بگیرید.

این مقاله آپدیت می شود. با ایران بورس همراه باشید.

سوالات متداول

صورت های مالی چیست؟

خلاصه ای از عملیات تامین مالی و فعالیت های اقتصادی شرکت ها می باشد که حاوی موارد مهم و اطلاعاتی پرکاربرد است.

هدف صورت های مالی چه چیزی می باشد؟

ارائه اطلاعاتی در مورد وضعیت مالی، عملکرد مالی شرکت ها و انعطاف واحد تجاری می باشد که به صورت خلاصه و طبقه بندی شده ارائه می گردد.

صورت های مالی اساسی را نام ببرید؟

ترازنامه، صورت سود و زیاد، صورت جریان وجه نقد، صورت سود و زیان جامع می باشد که هر کدام از آنها اطلاعات مهمی را در زمینه های مختلف در اختیار ما قرار می دهند.

بدون دیدگاه