با سلام خدمت شما عزیز که دنبال کننده سایت ایران بورس هستید امروز می خواهیم در رابطه با میانگین متحرک و همین طور می خواهیم بگوییم که شما چگونه می توانید از میانگین متحرک در تحلیل تکنیکال های خود استفاده کنید.

- پیشنهاد می کنیم مقاله آموزش اندیکاتورها را مطالعه کنید.

میانگین متحرک چیست؟

این ابزار جز اندیکاتور های بسیار مهم بوده که می توان گفت بیشتر تحلیل گران از آن استفاده می کنند. در این اندیکاتور شما شاهد یک یا چند خط هستید که تحلیل های شما باید نسبت به حرکت این خطوط باشد. در ادامه در رابطه با انواع میانگین متحرک و تحلیل های آن ها با شما صحبت خواهیم کرد.

در زمینه اندیکاتور میانگین متحرک باید خدمت شما عرض کنیم که در بیشتر کلاس های اموزش تکنیکال بورس بعد از گفتن مطالب اولیه در زمینه تکنیکال بازار های مالی، در این کلاس ها اولین اندیکاتوری که به آن اشاره می شود همین اندیکاتور است.

به این اندیکاتور فیلتر میانگین متحرک بورس نیز گفته می شود زیرا به صورت یک فیلتر بر روی سهم قرار گرفته و با توجه به اطلاعاتی که در ادامه در اختیار شما قرار می گیرد شما می توانید تحلیل های خود را نسبت به آن نماد و یا سهم انجام دهید.

این اندیکاتور بسیار پر کاربرد بوده و به طوری می توان گفت در بیشتر بازار های مالی می توان از آن استفاده کرد. زیرا این اندیکاتور کاربرد هایی دارد که می توانیم به صورت زیر به آن ها اشاره کنیم:

هماهنگ شدن با دید تحلیل گر

باید بگوییم که میانگین متحرک را می توان به کلی شخصی سازی کرد، منظور از شخصی سازی یعنی هماهنگ شدن با دید تحلیل گر که می خواهد یک سهم را به صورت کوتاه مدت، میان مدت و یا بلند مدت تحلیل کند که این خود یک مزیت خوب محسوب می شود.

در ادامه در قسمت کار با این اندیکاتور برای شما توضیح خواهیم داد که چگونه می توان این کار را انجام داد.

شناسایی خط روند سهم

شما با استفاده از این اندیکاتور در تحلیل تکنیکال می توانید با کمی دقت خط روند سهم را مشخص کنید. خط روند در تحلیل های تکنیکالی بسیار مهم است و شما به کمک میانگین متحرک می توانید در تشخیص این خطوط روند استفاده کنید و معاملات خود را هدفمند سازی کنید و ضرر را در معاملات خود به حداقل برسانید و نیز می توانید با استفاده از این خطوط روند برای خود یک استراتژی خرید درست کنید.

استراتژی خرید با خط روند

به این صورت است که زمانی که شما مشاهده می کنید که یک سهم به خط حمایت خود در حال نزدیک شدن است. البته در حالی که آن خط از اعتبار خوبی نیز برخوردار باشد.

اعتبار یک خط روند حداقل 5 برخورد سهم با خط روند است تا بتوان به آن تحلیل اعتماد کنیم. حال دیدید که استراتژی خرید داشتن کار پیچیده ای نبوده و شما به راحتی می توانید برای خود استراتژی خرید داشته باشید و این طریقه های معاملاتی به صورت تجربه در طول زمان بدست می آید.

شناسایی جهت روند و قدرت سهم

همان طور که در بالا خدمت شما عرض کردیم شناسایی جهت روند بسیار مهم است ولی نکته بعدی اینجاست که آیا قدرت روند به چه میزان است که با توجه به آن می توانیم تصمیمات خوبی را بگیریم.

منظور از قدرت روند میزان خرید فروش در یک سهم می باشد، که می توانیم این طور برای شما تفسیر کنیم که زمانی که در کف خط روند (خط حمایت) ما شاهد حجم خرید بالایی باشیم می توانیم بگوییم که قدرت روند صعودی زیاد است.

بالعکس زمانی که سهم به خط حمایت نزدیک شده ولی سهم واکنشی نسبت به این خط نشان نداده و حتی ممکن از آن خط ریزش نیز داشته باشد می توانیم بگوییم که قدرت روند صعودی ضعیف است.

حال متوجه شدید که به چه علت قدرت روند مهم است؟ در کل بحث خط روند در هر بازاری که باشد، حال می خواهد آن بازار فارکس، بیت کوئین، دلار و غیره تحلیل گران همه این بازار ها از خطوط روند در دید تحلیلی خود استفاده می کنند زیرا جز یکی از قسمت های انکار نشدنی تحلیل تکنیکال در دنیا است.

مشخص کردن سیگنال خرید یا فروش

شما با استفاده از خطوط میانگین متحرک می توانید سیگنال های خرید و یا فروش را به راحتی به دست بیاورید. در ادامه با آموزش این اندیکاتور به طور کامل برای شما توضیح می دهیم که شما چگونه می توانید این سیگنال ها را دریافت کنید.

میانگین متحرک در بورس چیست؟

میانگین متحرک در بورس دارای انواع مختلفی می باشد که در این جا به 2 نوع آن اشاره خوهیم کرد:

- میانگین متحرک ساده

- میانگین متحرک نمایی

میانگین متحرک ساده (SMA یا Simple moving avarage)

در این نوع از اندیکاتور میانگین متحرک ساده ما شاهد هستیم با توجه به به این که تحلیل گر می خواهد در چه بازه ای تحلیل خود را انجام دهد بازه زمانی خود را انتخاب می کند.

بازه زمانی چیست؟

بازه زمانی تعین کننده این است که فرد می خواهد با چه دیدی تحلیل خود را انجام دهد. که آیا آن فرد می خواهد وارد یک معامله نوسانی شود و یا به صورت کوتاه مدت (حداکثر یک ماهه)، میان مدت (2 تا 5 ماهه)، بلند مدت (6 تا 12 ماهه و یا بیشتر) که برای هر کدام از این ها باید الگوی خاصی را به این اندیکاتور بدهید.

(در ادامه می گوییم که این الگو ها چگونه باید به میانگین متحرک بدهید.)

حال به ادامه بحث خود در رابطه با میانگین متحرک ساده می پردازیم، اگر بخواهیم به صورت ساده برای شما طریقه کار این نوع را بدانید باید بگوییم که شما فرض کنید دوره زمانی 10 روزه را برای نمودار خود انتخاب کرده اید، و با یک دید نوسانی می خواهید تحلیل را انجام دهید.

در این جا میانگین متحرک ساده رنج قیمتی آن 10 روز معاملاتی را با هم جمع کرده و تقسیم بر تعداد روز های انتخابی که عدد 10 می باشد می کند، حال به عددی می رسید که از اتصال تک تک این نقاط با هم میانگین متحرک ساده در دوره 10 روزه بدست می آید.

البته این روش معایبی نیز دارد که به واسطه همین عیب میانگین نمایی (EMA یا Exponential Moving Average) وارد کار شد.

آن عیب این بود که برای این اندیکاتور اگر به طور مثال ما میانگین ساده 100 روز اخیر را محاسبه می کردیم و قیمت از 200 تومان به 600 تومان افزایش می یافت در این جا تفاوتی با زمانی نداشت که قیمت در روز اول 600 تومان بود و در روز 100 به 200 تومان کاهش پیدا کرده باشد.

میانگین متحرک نمایی (EMA یا Exponential Moving Average)

در میانگین نمایی ما شاهد این هستیم که قیمت پایانی در میانگین متحرک تاثیر گذار است که این حالت برای تحلیل گران بسیار کاربردی شد که مخصوصا برای کسانی می خواستند به صورت کوتاه مدتی کار کنند، زیرا این نوع اندیکاتور برای تحلیل گران نوسانی بسیار کاربردی تر بود.

البته نمی توان به طور دقیق گفت که نمایی در تحلیل تکنیکال کاربرد بیشتری دارد ولی می توان گفت نسبت به حالت ساده از محبوبیت بیشتری برخوردار است.

یکی از مشکلات بزرگی که می توان برای میانگین متحرک ها نام برد این است که جواب نهایی را بر اساس داده های از قبل ثبت شده به ما می دهد و به هیچ وجه قابل پیش بینی نمی باشد. مشکل بعدی این است که این میانگین متحرک در صورتی که قیمت های گوناگون به ان وارد شود، به عبارت دیگر اگر قیمت ها ثابت نماند دچار مشکل می شود و سیگنال های معامله زیادی را تولید می کند.

اگر چنین وضعیتی به وجود امد بهتر است که از ان استفاده نکنید و به جای ان از شاخص های دیگری برای تخمین زدن استفاده کنید. در یک صورت دیگر نیز ممکن است این اتفاق رخ دهد و آن این است که MA ها با یکدیگر تداخل پیدا کنند.

البته لازم به ذکر است که MA ها یکی از استاندارد ترین استراتژی ها برای تحلیل کردن زمان وارد شدن و یا خارج شدن از بازار به شمار می رود. این استراتژی توان این را دارد که نقاط حمایت و مقاومت سهم ها را نیز تخمین زده و برای شما عزیزان مشخص کند و همان طور که گفته شد آن ها همیشه بر اساس داده های قبلی عمل می کنند.

تفاوتهای کلیدی میانگین متحرک نمایی و ساده

تفاوت های محاسباتی نام برده شده در بالا باعث می شود که میانگین متحرک نمایی، نسبت به تغییر قیمت واکنش بیش تری نشان داده و در مقابل میانگین متحرک ساده واکش کند تری را تجربه کند که این موضوع از تفاوت های اصلی این دو میانگین به شمار می رود. البته باید بدانید که هیچ یک از این دو روش نسبت به دیگری ارجحیت ندارد و انتخاب آن دقیقا به نوع تحلیل شما باز می گردد و این که چه انتظاری از سیگنال ها در نظر دارید.

در میانگین متحرک به روش نمایی به دلیل این که واکنش ها بسیار سریع و هیجانی می باشد، ممکن است معامله گران با دیدن یک تغییر و انحراف هیجانی و موقت تصمیم بگیرند که از معامله خروج کنند و این در صورتی است که کند بودن میانگین متحرک ساده، معامله گران را مجاب می کند که در معامله بمانند.

در میانگین متحرک به شکل نمایی اشکالی که وجود دارد این است که تغییرات منفی خیلی زود به چشم معامله گران می آید و نمود پیدا می کند و این موضوع مزیتی نیز دارد و آن این است که به همان نسبتی که سریعا آسیب ها رخ می نماید، به همان نسبت نیز معامله گر سریع تر از آن اوضاع خارج می شود.

شما باید با توجه به نوع چشم انداز خود نسبت یه سرمایه تان، یکی از دو روش بالا را انتخاب کنید و تحلیل کند که کدام روش برای او به صرفه تر بوده و بهتر جواب می دهد. اما در نهایت انتخاب هر یک از انان کاملا شخصی است و فرد باید به اولویت های خود در معامله نیز توجه کند.

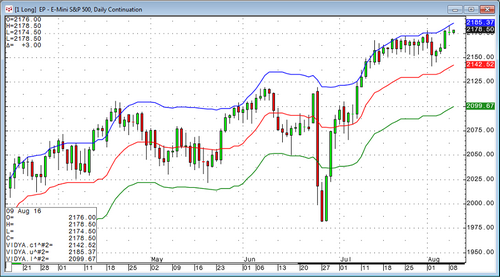

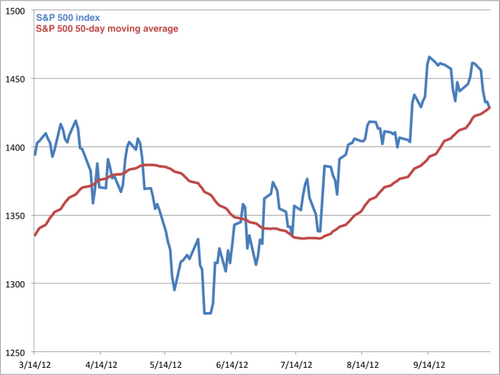

در عکس زیر نموداری را برای شما عزیزان ترسیم کرده ایم که به سهام فولاد خوزستان مربوط می شود و میانگین متحرک ساده با رنگ آبی و نمایی با رنگ قرمز نشان داده شده است و هر دوی آنان نیز در مدت 100 روزه بررسی شده اند.

اهمیت بازه زمانی در میانگین متحرک

آیا می دانید که به بازه زمانی میانگین متحرک دوره بازگشت و یا look back period هم می گویند؟ همان طور که می دانید شاخص میانگین متحرک بر اساس داده های از پیش ثبت شده مشخص می گردد که می تواند مقدم و یا متاخر بر قیمت باشد. حال تقدم و تاخر به چه معناست؟ تاخر به مدت زمانی اطلاق می شود که زمان می برد تا میانگین متحرک یک بازگشت قوی را به عنوان سیگنال نشان دهد. اگر بخواهیم این مسئله را به زبان ساده تری برای شما عزیزان بیان کنیم باید بگوییم بر فرض این که میانگین متحرک 20 روزه باشد، بازگشت های این میانگین به مراتب بیش تر از یک میانگین متحرک 100 روزه است.

همان طور که مشاهده می شود بازه زمانی میانگین متحرک هر چه طولانی تر باشد، در پی آن تاخر بیش تری را باید انتظار بکشیم. مثلا یک میانگین متحرک 200 روزه تاخر بیش تری را نسبت به میانگین 100 روزه داراست زیرا 200 روز طبیعتا اطلاعات بیش تری را به همراه خود خواهد داشت. به طور جامع میانگین های متحرک 200 روز و 50 روز برای معامله گران و سهام داران ارزش بیش تری را دارد و با توجه به این میانگین ها سیگنال های مهمی را دریافت می کنند.

دلیل این امر این است که سرمایه گذاران با توجه به چشم اندازی که برای خود تعریف می کنند، توقع بازگشت پول و سود را نیز دارند. در این صورت کسانی که می خواهند سرمایه گذاری کوتاه مدت داشته باشند بهتر است که میانگین متحرک با بازه های کوتاه تر را انتخاب کنند و کسانی که سرمایه گذاری بلند مدت را انتخاب می کنند، بهتر است که میانگین متحرک طولانی مدت را برگزینند. نکته مهم در این باره این است که شما باید بازه های مختلف را برای تعیین سیگنال مورد نظر خود امتحان کنید زیرا یک راه مشحص برای ان وجود ندارد و با آزمون و خطا این مهم به دست می آید.

محاسبه میانگین متحرک نمایی (EMA)

بهتر است این مورد را در قالب یک مثال بیان کنیم تا شما بهتر این موضوع را درک کنید. تصور کنید که در یک میانگین متحرک 10 روزه، اخرین روز ارزشی معادل با 18.18 درصدی در محاسبات میانگین را داراست و به طبع برای داده های بعد از ان نیز ارزش کم تری را در نظر می گیرد. به زبانی ساده تر میانگین متحرکی که به صورت نمایی رشد داشته باشد، به ما به تفاوت قیمت دوره فعلی و قبلی خود وزن می دهد و نتیجه آن را به میانگین متحرک نمایی قبلی اضافه می کند. نکته قابل توجه در این مورد آن است که در میانگین متحرک به شکل نمایی، هر چه دوره ها کوتاه تر باشد وزن بیش تری روی قیمت آخر اعمال می گردد.

آموزش اندیکاتور میانگین متحرک

قبل از اینکه به شما بگوییم که چگونه باید این تحلیل ها را انجام داد باید طریقه بازه گذاری (انتخاب دوره) را بر روی میانگین متحرک را برای شما آموزش دهیم:

انتخاب دوره

در این جا فقط می خواهیم در رابطه با اعداد طلایی در میانگین متحرک با شما صحبت کنیم که برای خرید های کوتاه مدتی، و حتی میان مدتی استفاده کرد. در این جا شما اول از همه باید سه عدد میانگین متحرک را بر روی نمودار سهم خود انتخاب کنید.

حال برای هر کدام از آن ها اعداد 12، 26، 52 را در قسمت دوره زمانی قرار دهید این کار در چارت های تکنیکال سایت ها و نرم افزار های مختلف به صورت های مختلفی انجام می شود ولی روال کاری همه آن ها به یک صورت انجام می شود.

به این صورت که معمولا یا با کلیک بر روی خود آن میانگین متحرک و یا در بالای چارت اطلاعات اندیکاتور ها آورده شده است که با انتخاب تنظیمات آن میانگین متحرک به راحتی می توانید دوره زمانی را مشخص کرده و نیز رنگ ان را نیز تغییر دهید.

در حالی که برای آن سه میانگین متحرک که به طور جداگانه انتخاب کرده اید اعداد طلایی را نیز قرار دادید باید بگوییم که برای دوره 12 روزه (کوتاه مدتی) رنگ قرمز و برای دوره 26 روزه (میان مدتی) رنگ آبی و برای دوره 52 روزه (بلند مدتی) رنگ سبز را اتنخاب کنید.

البته این رنگ ها اجباری ندارد که حتما قرمز، آبی و سبز باشد ولی در کل بسیاری از این رنگ ها برای این دوره ها استفاده می کنند که بحث روانشناسی نیز دارد که نمی خواهیم در این جا وارد مباحث روانشناسی آن بشویم ولی بهتر است از این رنگ ها استفاده کنید.

تحلیل تکنیکال میانگین متحرک

در این جا می خواهیم به بررسی چند نوع تحلیل نسبت به میانگین متحرک بپردازیم و بگوییم مهم ترین مباحثی که یک تحلیل گر باید در رابطه با این اندیکاتور بداند چه چیز هایی است؟ و چگونه باید از این تحلیل ها برای خود یک استراتژی میانگین متحرک در خرید یا فروش بسازید.

برخورد خطوط با هم

همان طور که در بالا به شما آموزش دادیم که چگونه می توانید اعداد طلایی را وارد میانگین متحرک کنید حال باید به تحلیل این خطوط بپردازیم. در اینجا ما تحلیل ها را با توجه به رنگ بندی که از قبل به شما گفته ایم انجام می دهیم که برخورد های این خطوط می تواند سیگنال خرید یا فروش باشد.

اگر خط کوتاه مدت (قرمز) در حالت صعودی قرار بگیرد به نحوی که خط میان مدت (آبی) را رو به بالا بشکند این حرکت خطوط یک سیگنال خرید به حساب می آید و اگر خط کوتاه مدت (قرمز) در حالت نزولی خط میان مدت (آبی) را رو به پایین بشکند سیگنال فروش به حساب می آید.

که به حالت بالا حالت کراس moving average یا قطع moving average گفته می شود. البته در برخورد خط کوتاه مدت (قرمز) با خط بلند مدت (سبز) نیز می توان همین تحلیل را انجام داد.

برخورد نمودار سهم با میانگین متحرک

در بعضی از سهام ها دیده می شود که نمودار سهام با برخورد با خط بلند مدت (سبز) در صورتی که سهم در حالت نزولی قرار داشته از حالت نزولی خارج شده و به ادامه روند صعودی خود ادامه می دهد.

البته این تحلیل زیاد معتبر نبوده و ما توصیه نمی کنیم که بر اساس این تحلیل خرید انجام دهید.

زاویه میانگین متحرک

در این جا باید بگوییم که در زمان شکست میان مدت و یا بلند مدت توسط خط کوتاه مدت هرچه خط کوتاه مدت به صورت هر چه تیز تر و با زاویه تند تری خطوط را رو به بالا بشکند اعتبار تحلیل قوی تر می شود و همین طور همین تحلیل را می توان به طور برعکس نیز تعریف کرد.

به طوری که اگر خط کوتاه مدت خط میان مدت و یا بلند مدت را به طور نزولی هرچه با زاویه تند تری رو به پایین بشکند اعتبار تحلیل در سیگنال فروش قوی تر است، و شما باید هرچه سریع تر از آن سهم خارج شوید.

سوالات متداول

جزئیات میانگین متحرک چیست؟

در این اندیکاتور شما باید حداقل از یک خط استفاده کنید که با توجه به دید تحلیلی شما باید ببنید که می خواهید با دید کوتاه مدت، میان مدت و یا بلند مدت وارد آن سهم یا بازار بشوید که در بالا به صورت کامل توضیح داده ایم.

چند نوع میانگین متحرک داریم؟

انواع مختلفی از میانگین متحرک وجود دارد که می توان به موارد زیر اشاره کرد:1. میانگین متحرک ساده (simple moving average) 2. میانگین متحرک نمایی (exponential moving average)3. میانگین متحرک سطحی (smoothed moving average)4. میانگین متحرک خطی_وزنی (Linear Weighted Moving Average)

آیا حتما باید از میانگین متحرک در تحلیل ها استفاده کنیم؟

در این جا نمی توانیم بگوییم که شما باید حتما از این اندیکاتور در تحلیل های خود استفاده کنید بلکه ما همیشه گفته ایم که شما باید خود تشخیص دهید که از کدام ابزار باید در چه سهامی و در چه دسته ای استفاده کنید ولی در کل از این اندیکاتور می توان در بیشتر بازار های مالی استفاده کرد.

موفق و پر سود باشید.

بدون دیدگاه